Article original de Chris Hamilton, publié le 3 décembre 2020 sur le site Econimica

Traduit par le blog http://versouvaton.blogspot.fr

de la « crise financière » et de l’appréciation des actifs

Et si, au lieu de recourir à des formules économiques mathématiques et à un double langage, nous nous contentions d’examiner la population des travailleurs potentiels, par groupes d’âge, et leur taux d’emploi. Ensuite, on peut comparer les taux des fonds de la Réserve fédérale, les actifs achetés par la Réserve fédérale et la dette que ces politiques encouragent. Je vais me concentrer sur la dette fédérale, mais c’est la même chose pour les entreprises et les particuliers.

Qu’est-ce qui est clair ? Il y a eu une période de croissance économique via la croissance démographique, une période de croissance via l’augmentation de la participation des femmes, et maintenant une période de « pseudo croissance » via le ZIRP, les QE, et l’accumulation de la dette fédérale non remboursable. Et chaque fois que l’économie atteint le « plein emploi » et qu’il n’y a plus d’employés disponibles ou potentiels, une crise économique se déclare. Ce qui est également évident, c’est l’interaction du ZIRP, des QE et de la dette pour gonfler le prix des actifs. Toutes les réductions de taux, l’assouplissement quantitatif et la dette sont censés permettre à la Fed de réaliser son mandat de « plein emploi », mais la quasi-totalité des bénéfices réels sont versés à un groupe de plus en plus restreint de détenteurs d’actifs institutionnels et âgés. Quant aux pauvres, aux jeunes adultes, aux retraités vivant avec des revenus fixes… ils sont tous punis par le coût de la vie qui augmente bien plus vite que les revenus en raison du flux des prix plus élevés des actifs.

Population âgée de 25 à 54 ans / Employés

Population âgée de 25 à 54 ans (ligne bleue) par rapport aux personnes employées parmi elles (ligne verte), taux des fonds fédéraux en % (ligne noire en pointillé), actifs de la Réserve fédérale (ligne jaune) et dette négociable du Trésor du gouvernement fédéral américain (zone ombrée en rouge).

- La croissance démographique décélère jusqu’en 2007… et cesse complètement par la suite.

- La croissance de l’emploi des 25 à 54 ans prend fin en 2000, et est restée pratiquement inchangée depuis vingt ans.

- Le taux des fonds fédéraux évolue essentiellement à l’inverse du taux de croissance de la population et de l’emploi… il augmente lorsque le taux de croissance s’accélère et diminue lorsque la croissance ralentit… puis il devient nul lorsque la population et l’emploi cessent de croître.

- A partir de 1981, alors que la croissance de la population et de l’emploi ralentissait, le taux des fonds fédéraux a été constamment réduit pour encourager la substitution de la dette à la croissance en décélération. Mais depuis 2007, alors que la croissance de la population et de l’emploi n’existait plus, le ZIRP et les QE ont été utilisés abusivement pour encourager l’explosion de la dette non remboursable… et de la dette dont le service ne peut être assuré qu’avec le ZIRP ou plus probablement le NIRP.

En divisant simplement le nombre d’employés par rapport à la population du groupe d’âge, nous pouvons voir clairement où se situe le « plein emploi ». En 1989, le plein emploi se situait juste au-dessus de 80%… mais pour atteindre le mandat de la Fed en matière de plein emploi, il a fallu des taux exponentiellement plus bas et une dette plus élevée pour remplir ce mandat.

La participation des hommes par rapport aux femmes (à nouveau, la population par rapport à l’emploi au sein de chaque catégorie) explique pourquoi le taux de participation total a augmenté jusqu’en 1989 et s’est ensuite stabilisé depuis. La participation des femmes a presque doublé entre 1960 et le pic de 2000… et n’a plus augmenté depuis. Tout cela alors que la participation des hommes ne cesse de diminuer.

Population âgée de 15 à 54 ans / Employés

En étendant l’analyse à la population plus large des 15 à 54 ans et aux employés parmi eux, toujours avec les mêmes variables, vous pouvez constater par vous-même que la croissance démographique a fini par mettre un frein à la croissance de l’emploi… et à la substitution de dettes moins chères/plus importantes grâce au ZIRP et aux QE.

Mais pour souligner l’impact de la réaction de la Réserve fédérale à l’absence de croissance de la population et de l’emploi, consultez le Wilshire 5000 (représentant toutes les actions américaines cotées en bourse) ajouté au tableau ci-dessous. L’explosion des actions depuis la mise en place du ZIRP reproduit bien l’augmentation de la dette fédérale et des actifs détenus par la Réserve fédérale.

Vous trouverez ci-dessous les véritables gagnants du mandat de « plein emploi » de la Réserve fédérale… non pas les employés mais les détenteurs d’actifs (voir à nouveau le Wilshire 5000 ci-dessous… mais on peut dire la même chose de la plupart des actifs financiers à effet de levier bénéficiant de coûts de service des intérêts toujours plus bas).

Pour ponctuer la pleine intégration des femmes dans la population active, on peut vérifier la participation des hommes et des femmes âgés de 25 à 54 ans (oui, c’est le même que plus haut), associée aux taux de participation désormais identiques des hommes et des femmes âgés de 15 à 24 ans.

Voici la population de 15 à 24 ans, salariés parmi eux et taux d’activité. Quarante ans de croissance démographique essentiellement nulle, de baisse de l’emploi et de diminution de la participation posent la question de savoir d’où viendra la croissance économique, la consommation et la croissance financière ?

Voici maintenant la participation des hommes et des femmes de 15 à 24 ans. On assiste à une augmentation, un pic en 1989 de la participation combinée des hommes et des femmes, puis trente ans de baisse de la participation depuis.

Population âgée de 15 à 74 ans / Employés

En élargissant la notion de « main-d’œuvre » au plus grand nombre possible, on trouve ci-dessous la population âgée de 15 à 74 ans, les employés et d’autres variables similaires. Ce qui devrait être évident, c’est que toute la croissance de la population et de l’emploi depuis 2007 s’est faite au sein de la population des 55 à 74 ans. Ce point est crucial car la majeure partie de l’« argent » est créée par l’endettement via les prêts bancaires. Mais la plupart des nouveaux acheteurs de maisons, de voitures, etc. font partie de la population des 15 à 54 ans, tandis que la population des 55 ans et plus est plus généralement neutre et a tendance à un désendettement net… ou à la destruction de la monnaie. Comme la croissance démographique est passée de débiteurs nets à « désendetteurs » nets, c’est dans cet effondrement déflationniste du dollar que la Réserve fédérale est intervenue, non seulement pour éviter la déflation des actifs… mais aussi pour offrir une inflation massive (mais temporaire) des actifs.

Mais alors que la croissance démographique finale ne provient que des personnes âgées, le taux de participation au « plein emploi » continue de baisser… et avec un ZIRP/NIRP de plus en plus élevé, un QE sera mis en œuvre pour amener les politiciens à faire ce qu’ils veulent faire… dépenser. Cela incitera également les entreprises à s’endetter toujours plus, car les coûts du service de cette dette seront réduits à zéro (ou, dans le cas du NIRP, elles seront payées pour s’endetter).

Si l’on considère la participation des hommes et des femmes âgés de 15 à 74 ans, on voit clairement que le pic a été atteint en 2000 et que la participation a diminué.

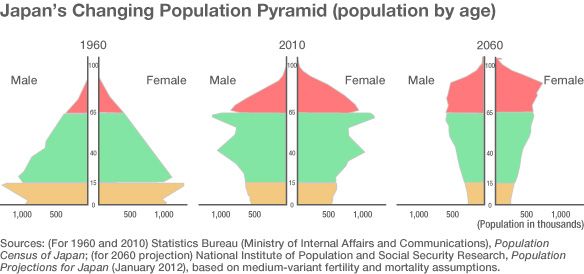

Japon

Mais il est incomplet d’examiner les États-Unis seuls, sans inclure le patient démographique zéro, le Japon.

Population âgée de 15 à 64 ans / Employés

La population japonaise en âge de travailler a atteint un sommet en 1997 et a diminué de 12 millions (14%) depuis lors, tandis que l’emploi parmi eux a chuté de 3,6 millions (6%). Le taux d’escompte de la Banque du Japon est passé à zéro lorsque la population en âge de travailler a cessé de croître, provoquant une explosion de la dette/PIB, et depuis 2012, le bilan de la Banque du Japon a explosé.

Même chose que ci-dessus, à l’exception de l’ajout de l’indice Nikkei 225, qui a atteint un sommet en 1989 mais qui, depuis l’explosion du bilan de la Banque du Japon, se répercute également… sur l’ensemble des fondamentaux de la population, de l’emploi et de l’économie.

Il est à noter que le taux de participation (ci-dessous) des Japonais de 15 à 64 ans a atteint des sommets inégalés à partir de 2019.

Cela est uniquement dû au fait que les femmes entrent et restent dans la population active à des taux plus élevés que ceux que le Japon d’après-guerre a jamais connus.

En bref, il y a eu une croissance de la population, puis une croissance de la participation des femmes, et enfin la croissance grâce au ZIRP/NIRP, des QE et de la dette. Les bénéfices de ces différentes phases se sont progressivement déplacés vers les plus riches. Le mandat de plein emploi de la Fed (qui n’a jamais été atteint, selon la Fed) s’est simplement transformé en une excuse pour encourager l’endettement illimité/non remboursable… créant une richesse incalculable pour une minorité décroissante à un rythme toujours croissant.

Chris Hamilton

Aucun commentaire:

Enregistrer un commentaire