Traduit par le blog http://versouvaton.blogspot.fr

La chute des taux d’intérêt a un énorme pouvoir. Comme ancienne actuaire, je suis bien consciente de la grande puissance des taux d’intérêt. Mais beaucoup de gens ne connaissent pas ce pouvoir, y compris, je soupçonne, certaines personnes prenant les décisions actuelles et qui veulent augmenter les taux d’intérêt. Des personnes des mêmes cercles veulent vendre des titres maintenant détenus par la Réserve fédérale et par d’autres banques centrales. Cela augmenterait davantage les taux d’intérêt. Avec des taux d’intérêt élevés, en pratique, rien de ce qui est acheté à l’aide du crédit n’est abordable. C’est effrayant.

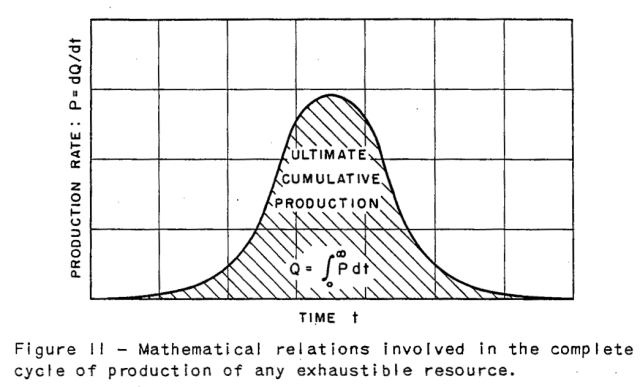

Un autre groupe de personnes qui ne comprend pas le pouvoir des taux d’intérêt est le groupe qui a monté l’histoire du Peak Oil. À mon avis, l’histoire des ressources finies, y compris le pétrole, est vraie. Mais la façon dont le problème se manifeste est tout à fait différente de ce que les adeptes du Peak Oil avaient imaginé parce que l’économie est beaucoup plus complexe que ce que le modèle Hubbert suppose. Un des principaux éléments écartés du modèle d’Hubbert est l’impact de l’évolution des taux d’intérêt. Lorsque ceux-ci diminuent, cela permet d’augmenter les prix du pétrole, ce qui favorise une augmentation de la production. Cela décale la crise du Peak Oil, mais cela aggrave la crise ultime.

On peut s’attendre à ce que la nouvelle crise soit un Peak Economy plutôt qu’un Peak Oil. Le Peak Economy est susceptible d’avoir une forme bien différente de celle du Peak Oil – un ralentissement beaucoup plus net. Il est susceptible d’affecter de nombreux aspects de l’économie à la fois. Le système financier sera particulièrement touché. Nous aurons des surproductions de tous les produits énergétiques, car aucun d’eux ne sera abordable pour les consommateurs à un prix rentable pour les producteurs. Le réseau électrique est susceptible de tomber en panne au même moment que les autres parties du système.

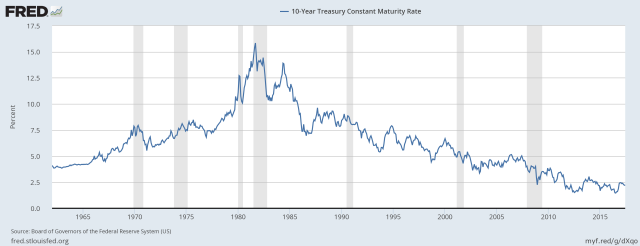

Les taux d’intérêt sont très importants pour déterminer quand on a atteint le Peak Economy. Comme je vais l’expliquer dans cet article, la baisse des taux d’intérêt entre 1981 et 2014 est l’une des choses qui ont permis au Peak Oil d’être décalé pendant de nombreuses années.

Depuis la mi-2014, le grand changement a été l’élimination des Quantitative Easing (QE) par les États-Unis. Ce changement a eu pour effet de perturber le « carry trade » en dollars américains (emprunt en dollars américains et achat de placements, souvent de la dette avec un rendement légèrement supérieur, dans une autre devise).

Le problème n’est pas encore très visible, car les prix du pétrole trop bas pour les producteurs sont favorables aux importateurs de pétrole, comme les États-Unis et l’Europe. Notre économie fonctionne mieux avec ces prix bas. Malheureusement, cette situation n’est pas durable. En fait, la hausse des taux d’intérêt risque de rendre la situation bien pire, rapidement.

Dans cette publication, j’expliquerais plus de détails relatifs à ces problèmes.

Les taux d’intérêt bas sont extrêmement bénéfiques pour l’économie ; Les taux d’intérêt élevés constituent un énorme problème.

Les faibles taux d’intérêt permettent aux consommateurs d’acheter des produits à prix élevés avec des paiements mensuels abordables. Avec des taux d’intérêt bas, les consommateurs peuvent se permettre d’acheter plus de biens de consommation (tels que les maisons et les voitures) qu’ils ne le pourraient autrement. Ainsi, les faibles taux d’intérêt ont tendance à conduire à une forte demande de produits de toutes sortes, ce qui augmente le prix des produits de base, comme le pétrole.

Les taux d’intérêt bas sont également bons pour les entreprises et les gouvernements. Leurs coûts d’emprunt sont favorables. Parce que les consommateurs se portent bien, les revenus des entreprises et les recettes fiscales ont tendance à croître à un rythme soutenu. Il devient plus facile de se procurer de nouvelles usines, des routes et des écoles.

Alors que les taux d’intérêt bas sont bons, une réduction des taux d’intérêt est encore meilleure.

Une réduction des taux d’intérêt tend à faire augmenter les prix des actifs. La raison pour laquelle cela se produit est que si quelqu’un possède déjà un actif (par exemple, une maison, une usine, une entreprise, des actions) et que les taux d’intérêt baissent, cet actif devient soudainement plus abordable pour les autres, donc son prix augmente parce que la demande est accrue. Par exemple, si le paiement hypothécaire mensuel d’une maison tombe brusquement de 600 $ par mois à 500 $ par mois en raison d’une réduction des taux d’intérêt, beaucoup d’autres propriétaires potentiels peuvent se permettre d’acheter la maison. Le prix de la maison peut être offert à un nouveau niveau supérieur – peut-être à un niveau où le paiement mensuel est de 550 $ par mois, plus élevé que précédemment, mais toujours inférieur à l’ancien montant du paiement.

En outre, si les taux d’intérêt baissent, les propriétaires de maisons qui ont vu en augmenter la valeur peuvent refinancer leurs prêts hypothécaires et obtenir un nouveau taux d’intérêt inférieur. Souvent, ils peuvent retirer le « surplus » et le dépenser pour autre chose, comme une nouvelle voiture ou des améliorations dans la maison. Ces dépenses supplémentaires tendent à stimuler l’économie et donc à augmenter les prix des produits de base. Soudain, les investissements dans les champs de pétrole qui auparavant semblaient trop coûteux à exploiter, et les mines avec des minerais de très faible qualité, commencent à être rentables. Les entreprises embauchent des travailleurs pour encadrer les investissements qui sont maintenant rentables, stimulant l’économie.

Les entreprises reçoivent d’autres avantages, aussi, lorsque les taux d’intérêt baissent. Le coût d’emprunt sur les nouveaux prêts diminue, ce qui rend les investissements plus abordables. La demande pour leurs produits tend à augmenter. La demande supplémentaire découlant des taux d’intérêt plus bas permet aux économies d’échelle de faire fonctionner leur magie et d’augmenter ainsi les bénéfices.

Les entreprises qui ont de grands portefeuilles d’investissements, comme les compagnies d’assurance et les fonds de pension, constatent que les valeurs de leurs actifs (actions, obligations et autres placements) augmentent lorsque les taux d’intérêt baissent. Ainsi, leurs bilans semblent meilleurs. (Bien sûr, les paiements de faibles taux d’intérêt lorsque ceux-ci sont bas sont un problème pour ces entreprises. Ici, nous parlons de l’impact de la baisse des taux d’intérêt.)

Bien sûr, l’inverse de toutes ces choses est également vrai. C’est vraiment une mauvaise nouvelle lorsque les taux d’intérêt augmentent !

Les salaires dépendent des taux d’intérêt et de la croissance de la dette

Lorsque les taux d’intérêt diminuent, les niveaux d’endettement ont tendance à augmenter. Cela se produit parce que les biens coûteux tels que les maisons, les voitures et les usines deviennent plus abordables, de sorte que les clients peuvent en acheter plus. Ainsi, la chute des taux d’intérêt est très étroitement associée à l’augmentation des niveaux d’endettement.

Nous constatons que lorsque l’on considère les niveaux d’endettement, leur augmentation semble être fortement corrélée à l’augmentation des salaires par habitant des États-Unis (en particulier jusqu’à ce que la Chine se joigne à l’Organisation mondiale du commerce en 2001 et que la mondialisation décolle). Les « salaires par habitant » sont calculés en divisant le total des salaires et des traitements par la population totale. Les salaires par habitant reflètent ainsi l’impact de (a) les changements dans les salaires des travailleurs individuels et (b) des changements dans la participation de la main-d’œuvre. L’utilisation de cette mesure est « logique », si l’on pense que la population totale est soutenue par les salaires de la population active, directement ou indirectement (par exemple, par les impôts).

De quoi dépend le prix du pétrole ?

Le prix du pétrole dépend du montant que les clients peuvent se permettre de payer pour le pétrole et les produits finis qu’il permet de produire. Le montant que les clients peuvent se permettre, à son tour, dépend beaucoup des taux d’intérêt, car ceux-ci influencent à la fois les salaires et les paiements mensuels des crédits. Si le prix qu’une partie importante des consommateurs peut se permettre de payer, est inférieur au prix de vente du pétrole, nous obtenons une surabondance de pétrole, comme nous l’avons aujourd’hui.

Il est important de noter que le pétrole et d’autres produits énergétiques sont importants pour déterminer le coût des produits finis, tels que les voitures, les maisons et les usines. Ainsi, les prix élevés des produits énergétiques ont tendance à s’affranchir de l’économie de différentes manières. Beaucoup de gens considèrent uniquement le changement dans le coût de remplissage du réservoir d’essence d’une voiture. Cette approche donne une impression trompeuse de l’impact des prix du pétrole.

L’accessibilité financière est également affectée par une disparité salariale croissante. La croissance des disparités salariales tend à se produire en raison de la complexité et de la spécialisation croissantes. La mondialisation contribue également à la disparité des salaires. Ce sont d’autres problèmes que nous rencontrons lorsque nous abordons les limites énergétiques. La demande de marchandises est déterminée dans une large mesure par les salaires des travailleurs hors élite parce qu’ils sont très nombreux. Les travailleurs à haut salaire ont tendance à moins influencer les prix des produits de base parce que leurs achats sont faussés et contiennent une plus grande part de services et d’achat d’actifs financiers.

Comme les taux d’intérêt, les dettes, les salaires et les prix du pétrole (et, en fait, les prix des matières premières de toutes sortes) sont liés. Le système est beaucoup plus complexe que ce que la plupart des anciens modélistes l’avait supposé.

La théorie de Hubbert sous-tend de nombreuses croyances énergétiques sur la place publique

Les opinions actuelles sur nos problèmes d’énergie semblent fortement influencées par la théorie du Peak Oil. Cette théorie, à son tour, est basée sur une analyse du géophysicien M. King Hubbert. Cette vue ne tient pas compte des taux d’intérêt, de la dette ou des prix.

Avec cette théorie, nous pouvons nous attendre à extraire une quantité considérable de ressources à l’avenir, même si l’approvisionnement en énergie d’un type particulier commence à baisser, car on est « après le pic ». Avec le taux de déclin relativement lent indiqué à la figure 4, il devrait être possible d’étirer cet approvisionnement pendant quelques années, surtout si la technologie continue de s’améliorer.

À un certain point, la vue standard est que nous allons « épuiser » les approvisionnements en énergie si nous ne faisons pas de substitution ou si nous n’économisons pas l’utilisation de ces ressources non renouvelables. Ainsi, une augmentation de l’efficacité est considérée comme une partie de la solution. Une autre partie de la solution concerne la substitution, comme l’énergie éolienne et solaire.

Dans la perspective dominante, l’influence majeure sur les prix des produits de base est la pénurie, pas l’abordabilité. On s’attend à ce que la pénurie entraîne une hausse des prix du pétrole ; en conséquence, les substituts coûteux deviendront compétitifs sur le plan des coûts. Les prix plus élevés encourageront davantage la conservation et des technologies plus coûteuses. En théorie, cela peut maintenir l’économie en fonctionnement pendant très longtemps. Les modèles très insuffisants que les économistes ont développés ont encouragé ces points de vue.

Le modèle énergétique standard est trop simple

Hubbert a supposé que la quantité de pétrole extraite ne dépendait que de la quantité de ressources disponibles et des technologies disponibles. En fait, la quantité de pétrole extraite dépend du prix, en partie parce que le prix détermine les technologies qui peuvent être utilisées. Elle est régie également par la localisation des puits et si le pétrole doit être extrait dans des zones intrinsèquement coûteuses – par exemple, profondément sous la mer ou fortement pollué avec un autre matériau qui doit être éliminé à un coût significatif. Pour cette raison, si les prix du pétrole sont élevés, les nouvelles technologies peuvent être mises en jeu et des ressources coûteuses à atteindre peuvent être récupérées.

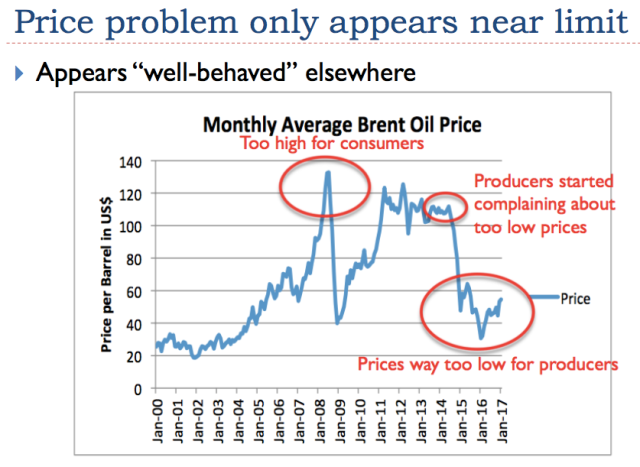

Si les prix du pétrole sont inférieurs à ce qui est nécessaire, par exemple dans la fourchette de 40 à 80 $ par baril, la situation est plus complexe. Le problème est que les taxes sur le pétrole sont importantes, en particulier pour les exportateurs de pétrole. Dans cette gamme de prix, de nombreux producteurs peuvent continuer à produire, mais leurs gouvernements prélèvent des taxes inadéquates. Leurs gouvernements estiment qu’il faut emprunter de l’argent pour maintenir des programmes dont dépendent les populations des pays. Les gouvernements dont les recettes fiscales sont insuffisantes ont tendance à entrer en conflit avec d’autres pays, comme c’est le cas aujourd’hui avec des pays du Moyen-Orient qui se battent avec le Qatar.

La situation des recettes fiscales inadéquates est intrinsèquement instable. On peut éventuellement s’attendre à ce qu’elle provoque l’effondrement des pays exportateurs de pétrole.

Les facteurs qui sous-tendent la hausse et la chute historique des prix du pétrole

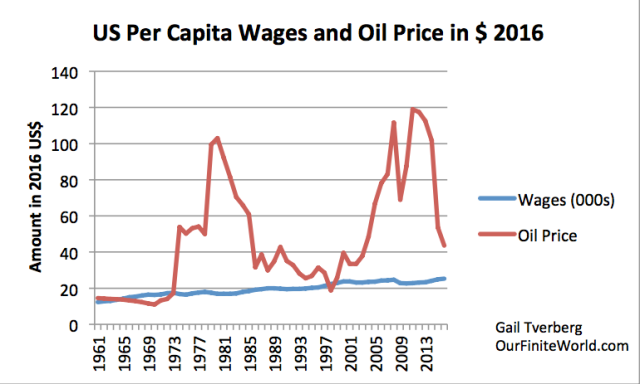

Le problème fondamental concernant le coût de l’extraction des ressources est que nous avons tendance à extraire d’abord les ressources les moins chères. Ainsi, le coût de l’extraction de nombreux types de ressources, y compris le pétrole, tend à augmenter avec le temps. Les salaires augmentent beaucoup plus lentement.

Cette inadéquation entre les salaires et le prix du pétrole tend à provoquer des problèmes croissants d’accessibilité au fil du temps, même si nous passons à des carburants moins chers et à une efficacité accrue. Une partie de la raison pour laquelle les problèmes d’abordabilité s’aggravent est due à notre incapacité à continuer de réduire les taux d’intérêt ; À un moment donné, ils atteignent un minimum irréductible. En outre, comme je l’ai mentionné précédemment, il existe un problème croissant de disparité salariale dû à la complexité croissante et à la mondialisation. Ceux qui ont de faibles salaires se trouvent de plus en plus incapables d’acheter des biens tels que des maisons et des automobiles qui ont besoin de produits pétroliers dans leur construction et leur utilisation.

En regardant la figure 5, nous voyons deux « bosses » de prix majeures. La première d’entre elles se situe dans la période 1970-1998, et la seconde est dans la période de 1999 à maintenant. Dans la première, nous entendons souvent dire que la hausse des prix du pétrole était le résultat d’un problème d’approvisionnement. Cela s’est produit parce que l’approvisionnement en pétrole des États-Unis a culminé en 1970, et les Arabes ont aggravé la situation avec un embargo pétrolier.

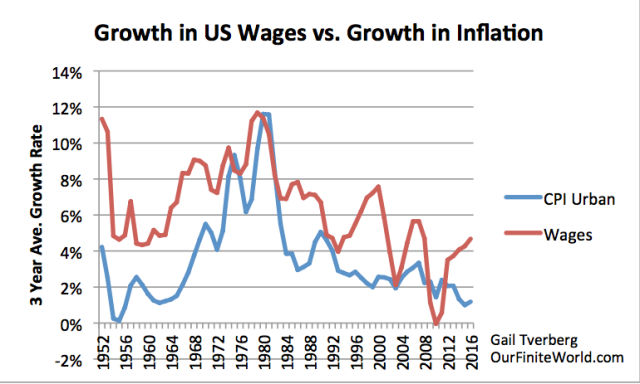

En fait, je pense qu’au moins la moitié du problème de la période 1970-1981 a pu être que les salaires augmentaient rapidement. La progression rapide des salaires a permis d’augmenter les prix du pétrole en réponse à une faible pénurie de pétrole. Ainsi, la hausse des prix a été causée dans une large mesure par une demande plus grande, rendue possible par une plus grande accessibilité. Notez que le rythme des augmentations de salaires est légèrement en avance sur celui des augmentations du CPI-Urban. Cela suggère que la croissance des salaires tend à provoquer une inflation des prix. Il semble probable que la mondialisation réduit l’influence des salaires américains sur les prix du pétrole et donc sur l’inflation des prix ces dernières années.

Les hausses importantes des paiements de salaire indiquées à la figure 6 ont été rendues possibles grâce à la croissance de la population totale, à la croissance rapide de la productivité et à l’augmentation de la proportion de femmes sur le marché du travail. La figure 6 montre que les hausses importantes des salaires ont cessé après que les taux d’intérêt se soient élevés à un niveau très élevé en 1981.

Les économistes espèrent que la hausse des prix du pétrole entraînera une nouvelle offre, une substitution et une plus grande efficacité. Dans les années 1970 et 1980, les prix du pétrole semblaient baisser à nouveau pour ces raisons précisément. J’explique la situation plus en détail dans l’annexe. La hausse des taux d’inflation et des taux d’intérêt a été un problème au cours de cette période pour les compagnies d’assurance. Une compagnie d’assurance pour laquelle j’ai travaillé a fait faillite ; une autre y a échappé de justesse.

Nous n’avons pas réussi à obtenir le même résultat d’efficacité de substitution d’approvisionnement dans la période de 1999 à 2016, en partie parce que quelques soient les changements de substitution et d’efficacité simple susceptibles d’être peu coûteux, ils ont été réalisés plus tôt et en partie parce que nous atteignons des rendements décroissants par rapport à l’extraction des produits énergétiques, en particulier du pétrole. En outre, la disparité salariale des travailleurs augmente. La disparité croissante des salaires rend la croissance de la dette de plus en plus inefficace pour augmenter les salaires. Au lieu que la croissance de la dette finance plus de salaires et plus de biens abordables pour les travailleurs pauvres, la dette supplémentaire semble aller aux personnes déjà riches.

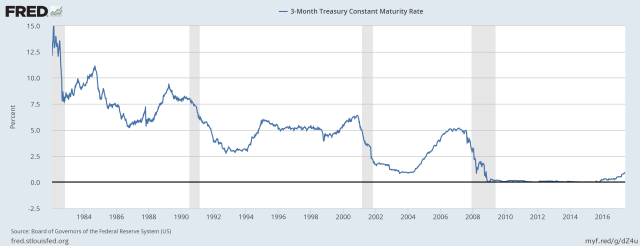

Les baisses des taux d’intérêt depuis 1981 ont donné à l’économie une poussée ascendante presque continue. Cette diminution à long terme tend à être négligée car elle dure depuis si longtemps. La principale exception à la baisse à long terme des taux d’intérêt depuis 1981, a été la forte augmentation par la Réserve fédérale des taux d’intérêt cibles pour la période 2004-2006 (montrée indirectement à la figure 7).

Le problème a commencé lorsque Alan Greenspan a laissé tomber les taux d’intérêt ciblés très bas dans la période 2001-2004 pour stimuler l’économie, puis les a relevé au cours de la période 2004-2006 pour réduire la croissance (figure 7). Cela semble avoir été l’une des principales causes de la Grande Récession. L’autre cause majeure de la Grande Récession était que les prix du pétrole augmentaient beaucoup plus rapidement que les salaires pendant la période 2003-2008. Plus d’informations sont fournies en annexe.

Où en sommes-nous maintenant ?

Beaucoup de dirigeants ne semblent pas comprendre ce que sont nos vrais problèmes et comment les programmes réussis n’ont existé, à ce jour, que pour empêcher le système de s’effondrer. La plupart de leur compréhension provient de modèles traditionnels concernant « la terre, le travail et le capital », « l’offre et la demande », et « les prix plus élevés apportent la substitution ». Ces modèles ne conviennent pas pour comprendre comment l’économie, en tant que système auto-organisé en réseau, fonctionne vraiment.

Ces dirigeants semblent croire qu’un QE à l’échelle mondiale ne fonctionne plus très bien, donc qu’il devrait être supprimé. En outre, les titres actuellement détenus par les banques centrales devraient être vendus. La croissance de la dette devrait être ralentie, car elle devient trop élevée. Que la dette soit ou non trop élevée, cette stratégie conduira à un Peak Economy. Comme je l’ai expliqué dans un article antérieur, la dette est ce qui renforce l’économie. C’est la promesse (qui peut ou non être honorée) des biens et des services futurs. Ces biens seront fabriqués avec des ressources énergétiques et d’autres ressources que nous pourrions ou non avoir dans le futur. Une fois que nous réduisons nos attentes, le système risque de se dégrader.

Il n’est pas tout à fait clair dans quelle mesure les taux d’intérêt ont déjà commencé à influencer l’économie. Les taux d’intérêt à long terme, tels que les bons du Trésor à 10 ans, n’ont pas encore changé de rendement (pièce 1). Mais les taux d’intérêt à court terme ont clairement augmenté (figure 7). Une augmentation de 0% à 1% est énorme si quelqu’un utilise des taux d’intérêt à très court terme pour financer des investissements à fort effet de levier.

Dans le monde entier, l’Institut international des finances a signalé une augmentation de la dette de 70 000 milliards de dollars, à 215 0000 milliards de dollars entre 2006 et 2016. Cela ressemble à une augmentation importante, mais cela ne représente que 4,0% par an au cours de cette période. Il est douteux que cela soit suffisant pour soutenir la croissance du PIB dont le monde a besoin, plus l’augmentation des prix des produits de base exigée par des rendements décroissants.

Il est prouvé que l’économie est déjà en train de se contracter. Un rapport récent indique qu’aux États-Unis, la plus petite augmentation du crédit à la consommation en 6 ans a eu lieu en avril 2017.

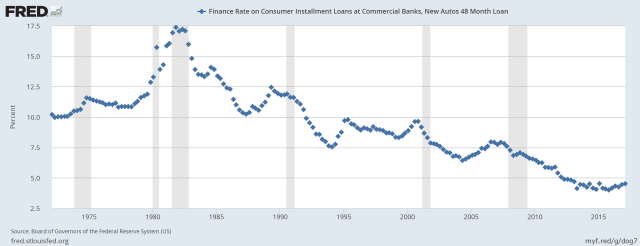

Un autre domaine préoccupant est le prêt automobile. Il s’agit d’un domaine où les taux d’intérêt ont déjà commencé à augmenter un peu, ce qui rend les paiements mensuels sur les voitures plus élevés.

Le taux de financement moyen en février 2017 était de 4,52%, comparativement à un taux moyen de financement de 4,00% en novembre 2015 (point bas). Nous ne disposons pas encore de l’information sur ce que l’augmentation sera en mai 2017. Une personne s’attendrait à ce que, si les taux de financement suivent les taux d’intérêt sur les titres d’État américains à court et à moyen terme, le taux de financement continue d’augmenter. Cette hausse des taux d’intérêt serait l’une des choses qui annihileraient les remises offertes par les concessionnaires d’automobiles pour compenser.

En raison du coût plus élevé pour l’acheteur de taux croissants de financement automobile, on pourrait s’attendre à ce que cette hausse affecte négativement les nouvelles ventes d’automobiles. Les taux d’intérêt plus élevés affecteront également les prix des location et les prix de revente des nouvelles automobiles. Nous ne savons pas encore dans quelle mesure les taux d’intérêt plus élevés affectent actuellement les ventes d’automobiles, mais les types de changements que nous voyons sont précisément ceux que nous nous attendons à voir si les taux d’intérêt sont plus élevés. Nous avons eu une longue période de baisse des taux d’intérêt (avec des échéances plus longues) contribuant à soutenir les ventes d’automobiles. Tout simplement, arriver à la fin de ce cycle pourrait faire partie du problème.

Le Peak Economy n’est probablement pas très loin. Nous n’avons pas besoin de l’encourager en augmentant les taux d’intérêt et en vendant des titres détenus par la Réserve fédérale. Nous avons vraiment besoin de plus de personnes pour comprendre le lien entre les taux d’intérêt et les prix du pétrole, et combien il est important que les taux d’intérêt n’augmentent pas, et en fait, plus de QE serait bienvenu.

Gail Tverberg

Gail est une actuaire intéressée par des questions d’un monde fini : épuisement du pétrole, appauvrissement en gaz naturel, pénurie d’eau et changement climatique. Les limites du pétrole semblent très différentes de ce à quoi la plupart s’attendent, avec des prix élevés conduisant à la récession, et des prix bas conduisant à une offre insuffisante.

Annexe – Plus de détails sur les changements affectant les prix du pétrole

(A) Entre 1973 et 1981. Nos problèmes de pétrole ont commencé lorsque la production pétrolière américaine a commencé à diminuer en 1970, et que les pays arabes ont profité de nos problèmes d’embargo sur le pétrole. Nous avons immédiatement commencé à travailler sur l’extraction de pétrole dans d’autres endroits où nous savions qu’il y avait des réserves de pétrole disponibles (Alaska, mer du Nord et Mexique). De plus, le Japon fabriquait déjà des voitures plus petites. Nous avons également commencé à construire des voitures plus petites et plus éco-énergétiques aux États-Unis. Nous avons également commencé à substituer d’autres combustibles au pétrole dans le chauffage domestique et la production d’électricité.

(B) Entre 1981 et 1998. En 1981, Paul Volker a décidé de forcer les prix du pétrole vers le bas en augmentant les taux d’intérêt cibles à un niveau très élevé. Il savait qu’un taux d’intérêt aussi élevé entraînerait une récession qui réduirait la demande et donc les prix. En outre, les efforts précédents dans les nouvelles approches de réduction de l’offre et de l’approvisionnement en pétrole ont commencé à être efficaces. Le prix du nouvel approvisionnement en pétrole était légèrement plus élevé que celui de la période antérieure à 1970. La baisse des taux d’intérêt a permis aux consommateurs de tolérer des prix du pétrole un peu plus élevés requis par ce nouveau pétrole [Alaska et mer du Nord, NdT].

(C) Entre 1999 et 2008. Les prix du pétrole ont augmenté rapidement pendant cette période, en grande partie en raison de la hausse de la demande. La mondialisation a ajouté une énorme demande de pétrole. En outre, Alan Greenspan a réduit les taux d’intérêt cibles à peu près au moment de la récession de 2001. (Les taux d’intérêt cibles affectent les taux d’intérêt à 3 mois, montrés à la figure 7.) Dans le même temps, les banques ont été encouragées à être plus indulgentes dans les normes de prêt et à offrir des prêts en fonction des taux d’intérêt à court terme très favorables disponibles à cette période. Cette combinaison de facteurs a conduit à une augmentation rapide de la dette immobilière et à de nombreuses activités de refinancement. Toute cette activité a également été ajoutée à la demande de pétrole.

Heureusement, cette augmentation de la demande coïncide avec une augmentation du coût de l’extraction du pétrole. L’approvisionnement mondial en « pétrole conventionnel » devenait limité au niveau de l’offre et il a commencé à diminuer en 2005. La hausse de la demande a augmenté les prix, encourageant ainsi les producteurs à poursuivre une production pétrolière non conventionnelle plus coûteuse.

(D) Le crash de 2008 s’est produit après que la Réserve fédérale a augmenté les taux d’intérêt cibles dans la période 2004-2006, afin d’atténuer les prix croissants de l’alimentation et de l’énergie. Cette hausse des taux d’intérêt a rendu l’achat de maisons plus cher. Les prix du pétrole ont également augmenté au cours de la période 2002-2008. La combinaison de la hausse des taux d’intérêt et de la hausse des prix du pétrole a réduit la demande de nouvelles maisons et de voitures. Les prix des maisons ont chuté, les niveaux d’endettement ont chuté et les prix du pétrole ont diminué. Beaucoup de personnes ont accusé les normes de souscription hypothécaire accommodantes, mais la question de base était de diminuer l’abordabilité du pétrole, à mesure que ses prix augmentaient et que les taux d’intérêt plus élevés ont emporté l’ancien énorme dynamisme de l’économie. Voir mon article, Limites de l’approvisionnement en pétrole et la crise financière continue.

(E) la montée en puissance de 2009-2011 a été activée par le QE. Ce QE a porté une large gamme de taux d’intérêt à des niveaux très bas.

(F) 2011-2014. Les prix du pétrole ont progressivement diminué, car il n’y avait plus de « poussée » à la hausse créée par les QE, puisque les taux d’intérêt ne diminuaient plus.

(G) de mi-juin à fin 2014 et jusqu’à présent. Les États-Unis ont retiré leur QE, ce qui a entraîné une forte réduction du carry-trade en dollars américains. Beaucoup de devises ont diminué par rapport au dollar américain, rendant les produits pétroliers moins abordables dans ces monnaies. En conséquence, les prix du pétrole sont tombés à un niveau bien inférieur à celui dont ont besoin les producteurs de pétrole, en particulier les exportateurs de pétrole.

Aucun commentaire:

Enregistrer un commentaire