Traduit par le blog http://versouvaton.blogspot.fr

Notre économie est un mystère pour presque tout le monde, y compris les économistes. Permettez-moi d’expliquer la façon dont je vois la situation.

La grande nouveauté de l’économie est le caractère décalé de la dette et des titres assimilables à de la dette.

Si nous voulons une spécialisation quelconque, nous avons besoin d’une obligation à long terme qui rendra cette spécialisation intéressante. Si un chasseur-cueilleur se spécialise dans la recherche de silex qui vont allumer le feu, ce chasseur-cueilleur a besoin d’une sorte de garantie que d’autres, qui trouvent de la nourriture, partageront une partie de leur nourriture avec lui, afin que le groupe puisse prospérer. D’autres, qui se spécialisent dans la collecte de bois de chauffage, ou dans la garde des enfants, ont également besoin d’une sorte de garantie que leurs efforts seront récompensés.Au début, ces obligations ont été appliquées par des normes sociales telles que « Si vous ne suivez pas les règles du groupe, nous vous jetterons dehors ». Peu à peu, les obligations réciproques deviennent plus formalisées et incluent plus de notion temporelle, « Si vous travaillez pour moi , je vous paierai à la fin du mois« . Ou « Si vous payez mes frais de transport vers un pays où il y a plus d’opportunités, je vous rembourserai avec 10% de mon salaire pendant les cinq premières années » ou « Je vais vous vendre ce morceau de terre, si vous me payer un montant x par mois, pendant y années« .

Dans certains cas, le prêt (ou les accords de prêt) prend la forme de la propriété d’actions d’une entreprise. Dans ce cas, la promesse est celle de dividendes futurs, et la possibilité de croissance de la valeur en bourse, en échange de l’utilisation des fonds. Même si nous nous référons généralement à un type d’accord de prêt comme « propriété d’actions » et l’autre comme « dette », ils ont une grande similitude. Des fonds sont fournis à l’entreprise, dans l’espoir d’un rendement plus important à l’avenir.

Autre exemple, les gouvernements font des promesses de prestations futures, comme la sécurité sociale, les soins de santé et le paiement des chômeurs. Ces paiements ne sont pas garantis, donc ne sont pas considérés comme une dette. Même sans garantie, ils agissent à bien des égards comme une dette. Les citoyens planifient leur vie autour de ces paiements, même s’ils peuvent être réduits ou éliminés.

Étonnamment, même les «espèces» sont une dette. cela ressemble à une obligation qui paie un intérêt nul et n’a pas de date de remboursement. Ce type de lien peut également être facilement transféré d’une personne à l’autre. Puisque l’argent peut être caché sous les matelas, il peut également être utilisé comme un dispositif pour stocker de la richesse à travers le temps.

La grande chose qui va mal dans cette approche décalée dans le temps d’exploitation de l’économie, c’est la perte de ce que j’appellerais un « gradient d’opportunité ».

Tant que l’avenir semble meilleur que le passé, il est logique de créer ces obligations de type dette. Mais dès que l’avenir semble pire que le présent, tout le modèle s’effondre. Même si l’avenir semble exactement le même que le présent, il y a un problème, car la prise en charge de ces obligations à long terme comporte des frais généraux, tels que les frais administratifs et une marge pour couvrir la possibilité de défaillances sur les prêts. Ces frais généraux doivent être payés en quelque sorte. Pour cette raison, il doit y avoir assez de gradient ascendant pour couvrir les coûts nécessaires des prêts ou des accords qui y ressemblent. (Cela fait partie de ce qui fait une économie à l’état d’équilibre, préconisée par beaucoup, une idée absurde.)Une fois que le gradient d’opportunité devient négatif, il devient très difficile d’obtenir de quelqu’un qu’il emprunte de l’argent et utilise la dette résultante pour faire avancer l’économie. Lorsque le gradient d’opportunité devient négatif, les jeunes sont moins enclins à se marier et ont tendance à avoir moins d’enfants. Les organisations internationales des pays (comme l’Union européenne) ont plus de mal à rester connectées. Tout le modèle de coopération fonctionnant mieux que « chaque pays pour soi » commence à s’effondrer.

Tout comme les corps humains souvent se dégradent avant de mourir, une économie qui se trouve sur une pente descendante peut très bien être proche de l’effondrement.

La perte d’un gradient d’opportunité provient des rendements décroissants dans de nombreux domaines, notamment :

- Augmentation des coûts d’extraction d’énergie

- Augmentation des coûts de l’atténuation de la pollution, à mesure que les ressources sont extraites et utilisées; ces coûts d’atténuation de la pollution font vraiment partie des coûts d’extraction totaux

- Réduction de la quantité de terres arables par personne

- Réduction de l’eau douce par personne, sans traitement coûteux comme le dessalement

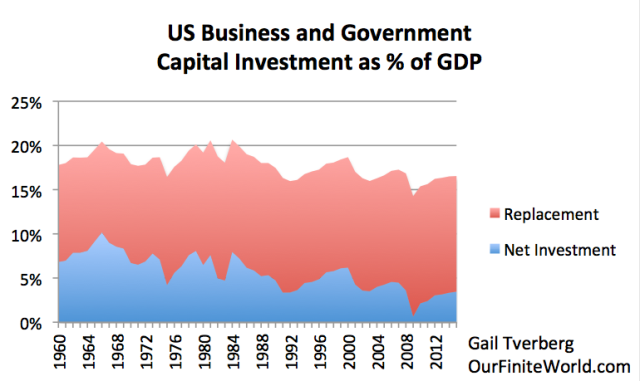

- Moins d’occasions d’investissement qui permettent une vraie croissance, comme la fourniture de tracteurs aux agriculteurs qui utilisaient auparavant des animaux de trait ou l’ajout d’une nouvelle route qui permet le transport rapide au travers d’un pays pour la première fois

- Beaucoup d’autres « investissements » nécessaires qui visent simplement à compenser la détérioration des infrastructures précédemment construites

La complexité croissante est ce qui agit pour compenser les nombreuses retombées décroissantes auxquelles nous faisons face. Ainsi, la situation que nous rencontrons est un bras de fer qui s’intensifie entre la complexité croissante et les rendements décroissants.

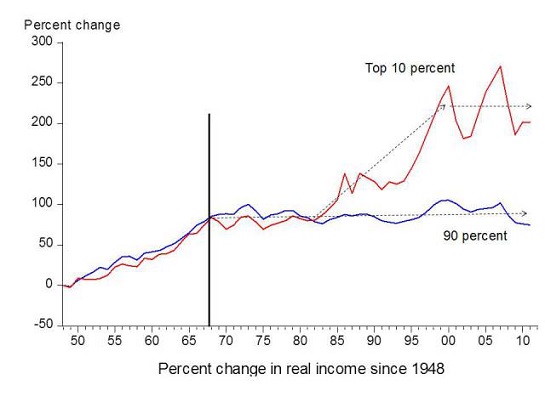

Beaucoup de gens considéreraient que la complexité croissante était semblable à l’amélioration de la technologie, mais la complexité croissante est vraiment un concept plus large que l’amélioration de la technologie. En plus d’impliquer le développement de nouveaux dispositifs, elle implique une plus grande utilisation de la spécialisation, et plus d’utilisation de l’éducation. Les entreprises deviennent plus vastes et plus internationales, et les gouvernements offrent davantage de services. Les organisations deviennent plus hiérarchisées à mesure que l’économie devient de plus en plus complexe. Avec ces types d’approches, il est parfois possible de surmonter les problèmes liés aux rendements décroissants.Si une économie atteint déjà des limites, en raison de la lutte à long terme entre les rendements décroissants et la complexité croissante, l’utilisation d’une structure de plus en plus hiérarchisée tend à conduire à une société de « nantis » et de « démunis ». Les gens au sommet de la hiérarchie ont plus que suffisamment. Ceux qui sont en bas de la hiérarchie trouvent de plus en plus difficile de répondre à leurs besoins fondamentaux en matière de nourriture, de logement et de transport. Ils ont du mal à se permettre d’acheter la production de l’économie. C’est un problème auquel nous sommes de plus en plus confrontés aujourd’hui, en raison de la façon dont notre économie auto-organisée fonctionne.

La dette joue un rôle plus important, car l’économie devient de plus en plus complexe et utilise plus de technologies.

La dette, en raison de sa capacité temporelle, agit presque comme une magie, en permettant à une économie avec des ressources suffisantes de croître. C’est en partie parce qu’une technologie améliorée permet de produire plus de biens d’équipement utilisés par les entreprises et les gouvernements. Les biens d’équipement fabriqués en 2016 sont conçus pour fournir un avantage à long terme dans l’avenir, sur une période future de 2016 à 2066, par exemple. Le paiement des travailleurs qui fabriquent ces biens devient un problème, à moins que le bénéfice futur de ces biens d’équipement ne puisse en quelque sorte être avancé en 2016, de sorte que les travailleurs qui fabriquent les biens d’équipement puissent être payés. En fait, toute une chaîne d’approvisionnement de travailleurs doit être payée. Il est également nécessaire de payer beaucoup d’autres types de coûts, y compris les taxes pour les services gouvernementaux et les dividendes aux actionnaires. Tous ces coûts peuvent être payés, en utilisant la magie de la dette pour faire avancer le revenu futur espéré de la nouvelle technologie.La dette est également fréquemment utilisée pour des raisons de commodité pour les gros achats, comme l’achat d’une maison ou d’une voiture. Ici, la dette promet effectivement que l’acheteur aura suffisamment de revenus futurs pour effectuer les paiements prévus. Elle fait ainsi apparaître les revenus futurs du débiteur et, par la magie des titres de créance, ajoute ce revenu futur au bilan d’une organisation – une banque, une compagnie d’assurance, une caisse de retraite ou l’acheteur d’une obligation liée à cette dette, comme si le débiteur avait déjà gagné les fonds nécessaires pour payer le gros achat.

Bien sûr, le problème de l’utilisation de la dette et d’autres approches semblables à la dette, pour avancer les futurs flux de recettes, est le fait que nous ne savons pas vraiment quels seront les avantages d’un nouveau dispositif de capital et nous ne savons pas vraiment si un particulier sera en mesure de continuer à payer son prêt hypothécaire ou un autre prêt. Peut-être qu’il tombera malade; peut-être qu’il perdra son emploi lors d’une récession, et ne sera pas en mesure de trouver un autre emploi qui paie aussi bien. Avec une hypothèque, il y a une possibilité de sauvegarde que la maison puisse être vendue, et sa valeur utilisée pour fournir le remboursement nécessaire, mais nous avons vu lors de la Grande Récession que les valeurs des propriétés peuvent fortement baisser, donc cela ne fonctionne pas nécessairement non plus.

La façon dont l’économie d’aujourd’hui est structurée, suppose que ces flux de paiements futurs puissent être comptés. La valeur des actions et des obligations est l’«actif» des compagnies d’assurance et des régimes de retraite. Les banques ne peuvent exister que si les prêts qu’elles font peuvent vraiment être remboursés. Notre système financier tout entier dépend de la continuation à l’identique du système actuel, avec au plus un petit nombre de défauts de prêt, tels qu’ils sont évalués dans le système.

La dette croissante tend à augmenter les prix des produits de base et à encourager la production de produits de base, tandis que la baisse des niveaux d’endettement a tendance à faire baisser les prix des produits de base.

Si un particulier obtient un prêt, il ou elle peut acheter une maison, une voiture ou un autre objet à prix élevé, comme un bateau. Si une entreprise prend un nouveau prêt, elle peut construire une nouvelle usine ou acheter de nouveaux équipements. La fabrication de ces objets nécessite l’utilisation d’une large gamme de produits, incluant généralement de nombreux types de métaux et de produits énergétiques. Une fois ces articles mis en service, ils devront probablement continuer à consommer des produits énergétiques.L’ajout de plus de dette permet à l’économie de produire davantage de biens en utilisant les produits de base. La façon dont l’économie encourage une plus grande production d’une marchandise, c’est d’augmenter son prix. Avec ce prix plus élevé, les minerais de moindre qualité peuvent être transformés en métaux, et des produits énergétiques à plus haut coût peuvent être utilisés pour fabriquer les produits finaux désirés. Alternativement, le coût plus élevé peut être utilisé pour ouvrir de nouvelles mines ou de nouveaux champs de pétrole, pour essayer de faire baisser le coût de production à nouveau.

Bien sûr, si les niveaux d’endettement commencent à diminuer ou même à augmenter moins rapidement, l’effet contraire tend à se produire. Les prix des produits de base ont tendance à baisser, car la nécessité d’exploiter autant de mines et de puits de pétrole semble moins forte.

Favoriser la croissance économique. La clé de la croissance semble être de plus en plus le « Revenu personnel disponible«

Avec la magie de l’emprunt et en promettant de rembourser le montant emprunté avec intérêt (ou par l’appréciation de la valeur de l’action et par les dividendes), il est possible de commencer avec très peu, et de créer progressivement une grande économie. La situation est presque semblable à la plantation d’une « semence économique » en la nourrissant avec (a) une dette additionnelle si besoin, (b) une offre croissante d’énergie bon marché, et (c) une population croissante de travailleurs. Tant que la dette augmente rapidement, l’offre d’énergie bon marché croît rapidement, la population de travailleurs disponibles croît rapidement (sans devenir trop hiérarchique) et les autres types de rendements décroissants énumérés à la section 3 ne deviennent pas un problème trop grand, l’économie peut se développer et prospérer.Le revenu personnel disponible est un revenu après impôts qui revient aux particuliers d’une façon ou d’une autre : comme les salaires, les dividendes, les intérêts ou les loyers, ou des paiements de transfert, tels que des pensions pour les personnes âgées et des indemnités aux chômeurs, ou comme des emplois du gouvernement, dont le paiement pour être incorporé dans une armée.

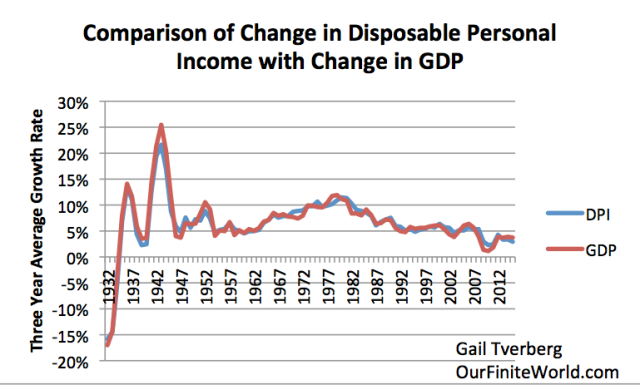

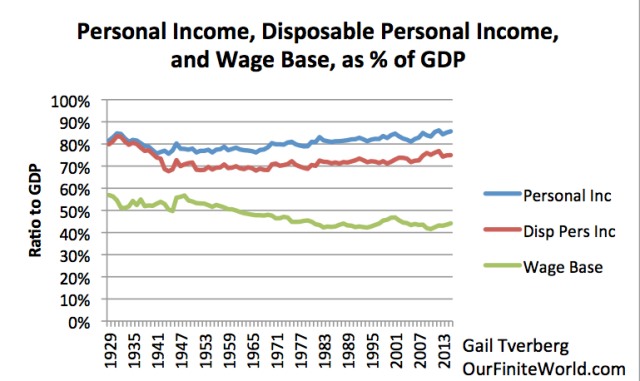

Il y a une croyance populaire que le PIB concerne les biens et les services qu’une économie peut produire. Pour autant que je puisse le voir, le PIB c’est plutôt les biens et les services que les personnes vivant dans cette économie peuvent se permettre d’acheter. Il y a évidemment une raison commode pour cela: une économie ne peut pas grandir si les gens qui vivent dans l’économie n’ont pas les moyens d’acheter les biens et les services que l’économie produit. Dans l’économie américaine, il existe une corrélation de 0,98 entre la croissance du Revenu personnel disponible (RPD) (pour l’ensemble combiné des personnes dans l’économie) et la croissance du PIB américain, comme le montre la figure 2.

De la façon dont je vois les choses, la quantité d’inflation dans les prix des produits de base est déterminée dans une large mesure par la correspondance entre la quantité de revenu personnel disponible qui augmente et la quantité de biens et de services produits. Comme je l’ai déjà dit, l’énergie est essentielle à la production de biens et de services. Une quantité adéquate de produits énergétiques doit être achetée, peu importe si le prix de l’énergie est coûteux ou pas. Si l’énergie achetée est très bon marché, il est probable que les biens et les services pourront être produits à très peu de frais. L’avantage de cette production bon marché de biens et de services peut favoriser la croissance dans de nombreuses parties de l’économie en même temps :

- Les salaires

- Bénéfices pour le (s) propriétaire (s); dividendes en actions

- Intérêts sur la dette

- Taxes

- Le secteur financier peut s’épanouir, avec toutes sortes de nouveaux produits

- Inflation des prix des produits de base

- Croissance économique

Lorsque les prix de l’énergie sont faibles et que les possibilités d’investissements productifs sont multiples, le pouvoir d’achat excédentaire peut en partie aller dans une nouvelle capacité de production, ce qui entraîne une croissance économique. Certains d’entre eux peuvent également aller pour fournir une croissance plus élevée des salaires. En fait, tous les éléments de la liste ci-dessus peuvent être plus élevés.

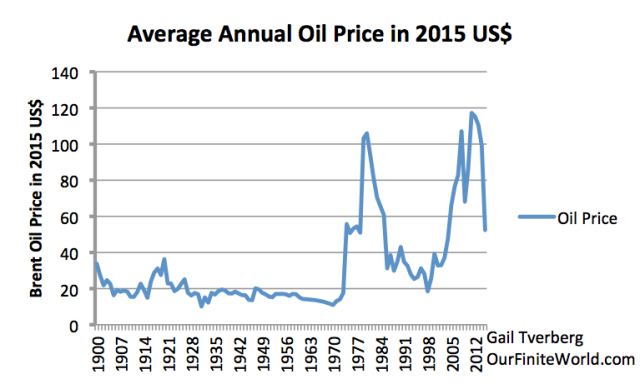

Lorsque les coûts de l’énergie sont élevés (voir la figure 3), toutes les autres parties sont comprimées. Au lieu de voir l’inflation dans les prix des produits de base, nous commençons à y voir de la déflation. En fait, la déflation peut entraîner des prix de l’énergie à tomber sous leur coût de production. Cet effet, conjugué à la fin de l’assouplissement quantitatif américain, explique probablement la chute brutale des prix du pétrole à partir de la mi-2014.

La figure 2 montre qu’au cours des dernières années, la croissance annuelle globale du RDP aux USA et du PIB n’a été que d’environ 4%. La croissance de 4% ne va pas très loin, quand elle doit couvrir la croissance de la population (environ 0,7% par an aux États-Unis), plus l’inflation, plus la croissance « réelle » des salaires. Pas étonnant que les prix des produits se resserrent! En raison des rendements décroissants, le coût de leur production augmente beaucoup plus que la croissance modeste des RDP peut se permettre de couvrir. Quelque chose se resserre: les prix de l’énergie restent bien en dessous du coût de l’extraction.

Le tournant économique de 1980

Si l’on regarde en arrière sur la figure 2, on constate que le pic récent de la croissance du PIB et du RDP est survenu vers 1980, à environ 11% par an. À 11%, il y a de la place pour de nombreux « gadgets » économiques, y compris des fonds pour de nouveaux investissements, des hausses de salaires et de l’inflation.Lorsque la croissance du PIB et du RDP a commencé à baisser, peu de temps après 1980, de nombreux changements se sont produits dans l’économie. D’une part, la disparité salariale aux États-Unis a commencé à augmenter (figure 4).

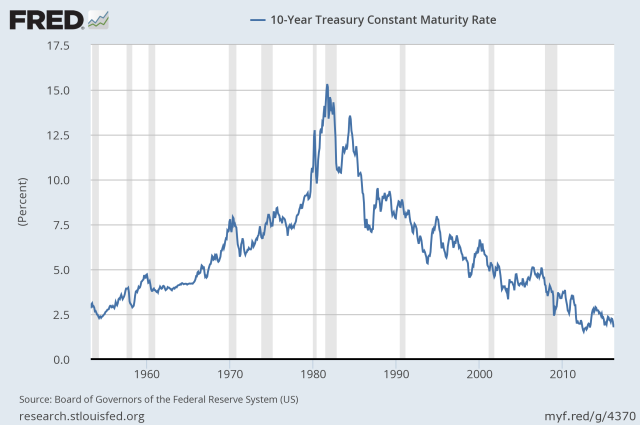

Il s’est agit également du moment où les taux d’intérêt américains ont commencé à baisser. Les taux des bons du trésors à dix ans ont atteint un sommet en 1981.

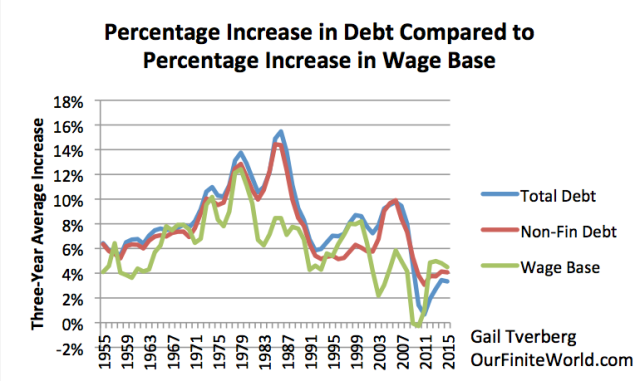

Il semble aussi que l’augmentation de la dette ne déclenche pas automatiquement une augmentation correspondante des salaires des travailleurs non gouvernementaux (graphique 6).

Dans la figure 6, la « base salariale » est le salaire des travailleurs non gouvernementaux, y compris les salaires des propriétaires, comme les agriculteurs. Je considère que ma base salariale est un salaire « régulier», avant toutes les manipulations gouvernementales qui produisent un RDP beaucoup plus élevé, qui comprend les paiements de transfert et les salaires versés dans le cadre de programmes gouvernementaux. La figure 7 montre une comparaison des quantités relatives. Sur la figure 7, on remarque que la « bosse » à la hausse dans la base des salaires a eu lieu au cours de la période 1998-2000, alors que le prix du pétrole était inhabituellement bas (figure 3), laissant plus de place aux salaires.

Le problème des dépenses gouvernementales toujours croissantes et des recettes gouvernementales qui n’augmentent pas suffisamment

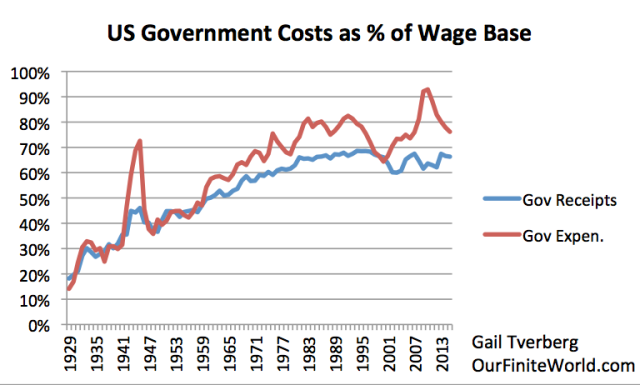

Si nous examinons l’historique des coûts gouvernementaux, nous constatons qu’il y a eu une tendance à la hausse à long terme des coûts gouvernementaux. La figure 8 combine les recettes et les décaissements pour tous les types de gouvernements (fédéral, étatique et local). La base salariale, mentionnée précédemment, est utilisée comme dénominateur, car même les impôts payés par les entreprises influeront indirectement sur les prix payés par les clients.

Dans la figure 8, les dépenses publiques ont culminé à plus de 90% de la base salariale. De toute évidence, ces dépenses ne sont possibles que parce qu’elles comprennent une forte augmentation de la dette au moment du renflouement des banques et toutes les activités de relance.

Le fait que les recettes publiques aient stagné à environ 66% de la base des salaires depuis 1981 suggère qu’il y a un problème à relever les impôts au-dessus du niveau actuel. Nous ne serons peut-être même pas en mesure de maintenir notre niveau d’impôt actuel, si les paiements exigés pour la couverture des soins de santé en vertu de la Loi sur les soins abordables se comportent comme une autre taxe.

Le déclin récent de la croissance de la dette américaine

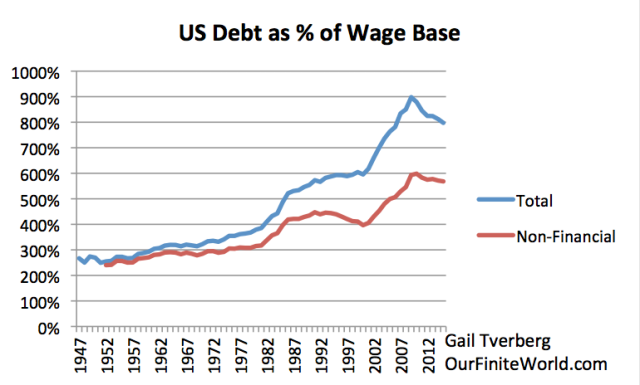

Si l’on compare la croissance de la dette totale des États-Unis (pas seulement la dette publique) à la base salariale (y compris tous les salaires non gouvernementaux, y compris le revenu des propriétaires), nous constatons un schéma assez surprenant (figure 9):

Depuis 2008, nous voyons un modèle différent. Le niveau de la dette est en baisse, malgré des taux d’intérêt bas records. Nous avons discuté dans la section 2 du besoin d’un « gradient d’opportunité » pour encourager l’emprunt. À ce stade, il ne semble pas y avoir un gradient suffisant pour continuer à emprunter au niveau très élevé de 2008, et même croître à partir de ce point. L’échec à faire croître la dette américaine par rapport aux salaires est donc la raison pour laquelle les prix du pétrole ne peuvent pas être relevés à un niveau suffisamment élevé pour rendre la production pétrolière rentable.

La faible croissance de la dette américaine est probablement un problème pour le reste du monde, aussi. Puisque le prix du pétrole est en dollars, je m’attends à ce que les États-Unis aient vraiment besoin d’être un chef de file dans la croissance de la dette, si l’économie mondiale doit croître. Les États-Unis ne semblent plus être en train d’essayer d’être un chef de file pour la croissance de la dette. La FED a terminé son Quantitative Easing en 2014. Elle n’a soulevé les taux d’intérêt qu’une fois, et en est maintenant à planifier d’augmenter les taux d’intérêt à nouveau [fait le 15 décembre, NdT]. Cela crée un problème pour les autres pays, parce que leurs devises ont tendance à baisser par rapport au dollar, lorsque les taux d’intérêt américains augmentent. Si ces autres pays tentent d’augmenter leur niveau d’endettement, leur taux de change tend à baisser par rapport au dollar américain, annulant pour la plupart le bénéfice de l’augmentation de la dette en matière d’achat de pétrole et d’autres produits énergétiques. Cela rend très difficile l’utilisation de la dette pour fournir de nouveaux programmes, tels que des régimes de revenu garanti pour les citoyens.

Conclusion

Cette analyse est basée sur les données américaines, mais elle donne un aperçu de ce qui se passe sur une base mondiale. Je m’attends à ce que l’Europe et le Japon ne soient pas, à bien des égards, trop différents des États-Unis. L’économie mondiale a fait mieux, car elle inclut les pays qui ont plus de possibilités d’investissements qui pourraient être associés à la croissance économique.Partout, la situation peut très bien montrer que la croissance est un phénomène temporaire. La croissance rapide se produit pendant un certain temps, puis alors elle disparaît. Quand elle s’évanouit, l’inflation tend à passer à la déflation. Cela pose un énorme problème, car nos institutions financières sont construites en utilisant les instruments de la dette et de la quasi-dette. Lorsque la déflation frappe, le « gradient d’opportunité » passe de favorable à défavorable pour les investissements futurs. Cela crée une probabilité beaucoup plus grande de défauts futurs sur la dette et décourage les citoyens de vouloir contracter des prêts pour financer de nouveaux investissements. Toutes ces choses sont des préoccupations pour le fonctionnement futur de l’économie.

La situation que nous semblons rencontrer est que les économies, à la fois du monde et de chaque pays, sont des systèmes dissipatifs. En tant que tels, ils ont besoin d’énergie. Semblable à d’autres systèmes dissipatifs (ouragans, écosystèmes, étoiles, plantes et animaux), ils grandissent pendant un certain temps, et finissent par s’effondrer.

Les économies, en tant que systèmes dissipatifs, semblent avoir besoin de plusieurs types de systèmes. L’énergie fournit la subsistance à une économie, d’une manière semblable à la manière dont la nourriture fournit la subsistance pour des humains. Le système de la dette agit de façon similaire à la façon dont fonctionne le système de circulation sanguin de l’homme. Le mécanisme de transfert de temps fournit une action de pompage similaire à celle du cœur. Le système de tarification agit à peu près comme un système sensoriel de l’homme; il permet au système de discerner si le gradient d’opportunité actuel est suffisant pour justifier l’ajout de plus de dettes. Ainsi, cette analyse suggère qu’une des façons dont le système peut échouer, est le fait que les prix des produits de base sont trop bas. La plupart des gens n’ont jamais envisagé la possibilité que cela puisse se produire.

Les énergies renouvelables intermittentes, comme le vent et l’énergie solaire, peuvent être considérées comme similaires à un type de nourriture qui provoque un dysfonctionnement du système sensoriel de l’économie (comme la surdité ou la cécité). Cela se produit parce que, comme je l’ai mentionné dans un article précédent, les renouvelables intermittents perturbent le système de tarification de l’électricité en déversant de l’électricité sur la grille, sans tenir compte du fait de savoir si les signaux de prix indiquent que l’électricité supplémentaire est réellement nécessaire. Par conséquent, les prix des autres types d’électricité (tels que le nucléaire et le gaz naturel) diminuent, ce qui nécessite des subventions. Cela montre pourquoi on ne peut pas compter sur des modèles trop simples pour évaluer les solutions possibles à nos problèmes énergétiques.

Ce serait bien si nous pouvions trouver un moyen de faire durer notre économie pour toujours, mais il est douteux que nous le puissions. En fin de compte, la bataille entre les rendements décroissants et la complexité accrue semble susceptible d’être réglée d’une manière qui provoquerait l’effondrement de l’économie.

Gail Tverberg

Gail est une actuaire intéressée par des questions d’un monde fini : épuisement du pétrole, appauvrissement en gaz naturel, pénurie d’eau et changement climatique. Les limites du pétrole semblent très différents de ce à quoi la plupart s’attendent, avec des prix élevés conduisant à la récession, et des prix bas conduisant à une offre insuffisante.

Aucun commentaire:

Enregistrer un commentaire