Traduit par le blog http://versouvaton.blogspot.fr

C’est une bombe ! Une montagne ! Un film d’horreur et un tapis roulant vers l’enfer ! Pour les apôtres de la fin du monde, la dette publique et privée de 27 000 milliards de dollars de la Chine constitue une menace pour l’économie mondiale. Ou peut-être est-ce juste un sous-produit gérable du boom qui a créé la deuxième plus grande économie du monde. D’une manière ou d’une autre, l’accumulation a été stupéfiante, les emprunts ayant quadruplé en sept ans selon une estimation (la Chine n’en donne pas un décompte complet). Sevrer la nation de dette sans intensifier un ralentissement économique est difficile, parce que la Chine est un moteur clé de la croissance mondiale. Trouver une solution est une préoccupation pour tous. Nettoyer les banques du pays est une approche. Prêter aux emprunteurs pour éviter les défauts en est une autre. Cette dernière pourrait laisser le pays avec une mauvaise dette, susceptible de le faire stagner pendant des années.

La situation

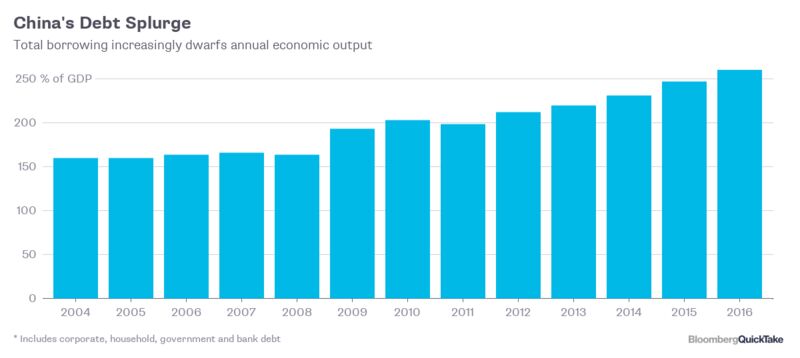

Les emprunts de la Chine ont grimpé à environ 264% du PIB en 2016 contre 163% en 2008, dépassant la poussée de la dette des États-Unis et du Royaume-Uni avant la crise financière. Les gouvernements locaux et provinciaux ont emprunté environ 4 000 milliards de dollars – la taille de l’économie allemande – et certains ont utilisé des emprunts hors bilan à court terme pour financer des projets immobiliers ou d’infrastructure douteux. Le problème pourrait être encore plus grand en raison du taux effréné de nouveaux prêts, ce qui fait qu’il est difficile de savoir combien ne sont pas remboursés. La situation est compliquée par les pratiques bancaires parallèles (shadow banking), y compris les produits de gestion de patrimoine des banques, assimilés par certains à l’exposition des prêteurs occidentaux à la crise des subprimes. Les autorités chinoises autorisent progressivement plus de défaillances, tandis que les banques ont commencé à échanger des prêts à taux d’intérêt élevés pris par les gouvernements locaux contre des obligations à faible coût dans un programme soutenu par l’État qui pourrait atteindre 15 000 milliards de yuans (2 200 milliards de dollars). Les prêteurs ont échangé leurs dettes contre des fonds propres, mais ils ressentent la tension : l’un des indicateurs du stress bancaire a atteint un niveau record l’année dernière, en raison des avertissements sur la nécessité de lever de nouveaux capitaux. Un journal du Parti communiste a déclaré en 2016 que l’effet de levier était le « péché originel » de la Chine et que le pays ne pouvait « emprunter » son chemin vers une santé économique à long terme. Pourtant, la folie continue : l’encours du crédit augmente de plus de 15% par an, bien au-dessus de la croissance du PIB. Et en mai, Moody’s Investors Service a abaissé sa note sur la dette chinoise pour la première fois depuis 1989, remettant en cause l’idée que le gouvernement chinois sera en mesure de réduire son endettement tout en maintenant le rythme de la croissance économique.

L’arrière-plan

Au cours de la crise financière de 2008, Pékin a ordonné aux gouvernements locaux de construire des routes, des ponts et de mettre en chantier d’autres travaux publics pour que l’économie continue à fonctionner et que les travailleurs aient des emplois. Cela a déclenché une frénésie d’emprunt qui incite à faire des comparaisons avec la bulle de la dette du Japon des années 1980. Cela s’est terminé par un krach immobilier et boursier qui a laissé des banques zombies accablées de mauvaises créances. La Chine a déjà vu des faillites. À la fin des années 1990, au moins un quart du crédit de la nation s’est dégradé après des années de prêts dirigés par l’État, déclenchant un bailout de 650 milliards de dollars des banques d’État. La dernière accumulation intervient dans le contexte de la croissance économique la plus lente de la Chine depuis 25 ans et avec la volonté du président Xi Jinping de faire évoluer l’économie vers la consommation et en se détournant de l’industrie lourde et des exportations. Le gouvernement central conserve les contrôles sur les banques, les devises et les flux de capitaux, de sorte qu’il peut manipuler le système financier pour contenir le fardeau de la dette et limiter le risque d’explosion. On suppose qu’il va canaliser l’argent dans l’économie pour éviter une vague de défauts, car il soutient le marché boursier chinois. Dans le même temps, les autorités sont désireuses d’introduire plus de discipline du type de celle qu’on trouve sur les marchés libres, ce qui pourrait augmenter leur tolérance aux faillites.L’argument

Les optimistes disent que les inquiétudes concernant la dette de la Chine sont exagérées. Les entreprises et les gouvernements locaux peuvent simplement se sortir du problème, car une économie en expansion soutient les emprunteurs et crée de l’inflation, ce qui érode le fardeau du remboursement de la dette. Le taux d’épargne élevé de la Chine et le surplus de son compte courant aident aussi. Les pessimistes disent que le problème n’est pas auto-correctif. Ils s’attendent à ce que les décideurs s’attaquent aux prêts improductifs et évitent les défauts de paiement. Les options comprennent la réduction des taux d’intérêt, l’expansion des échanges de dettes, la réduction des prêts non bancaires, la promotion des ventes d’actifs et l’encouragement aux d’entreprises à lever des fonds par le biais de ventes d’actions. Charlene Chu, une analyste connue pour ses avertissements sur la dette de la Chine, dit que les dangers augmentent et qu’un renflouement se chiffrant en milliers de milliards de dollars est nécessaire. La dette de la Chine risque de peser sur la croissance mondiale pendant des décennies.Liens

- Une infographie Bloomberg analyse dans la pile croissante des dettes de la Chine.

- Un rapport du FMI sur la dette de la Chine à partir de 2016.

- McKinsey a examiné la taille et la complexité de la dette chinoise dans un rapport de 2015.

- Le Centre international d’études monétaires et bancaires a étudié l’expansion de la dette mondiale.

- QuickTake Q&A sur les produits de gestion de patrimoine et un autre problème potentiel appelé obligations de confiances.

- Bloomberg QuickTakes sur les services bancaires parallèles, les marchés gérés en Chine et le yuan.

- Le blog de Bloomberg Intelligence a examiné l’accumulation de la dette publique locale et le problème de la dette globale.

- Charlene Chu, une analyste bancaire qui a mis en garde contre les risques de la frénésie du crédit en Chine, détaille les arguments en faveur d’un « renflouement massif ».

Liens

Chine : On crie au loup pour se faire peur sur fond d’affrontement géopolitique

Note du traducteur

Bruno Bertez analyse ce texte et développe les enjeux financiers. Il faut aussi ne pas oublier la guerre économique en Afrique qui fait rage dont la Libye est un exemple d'enjeu pour le contrôle du Sahel et de l'Afrique du Nord. Concernant la Chine et ce qu'en pensent ses élites, il faut lire le livre de Hongbing Song sur « La Guerre des Monnaies » aux éditions Le Retour aux Sources. Ces élites n'en pensent certainement pas moins et ne sont plus de simples faire-valoir. L'auteur explique notamment comment les Japonais se sont fait rouler dans la farine par les Anglo-Saxons...

Aucun commentaire:

Enregistrer un commentaire