Traduit par le blog http://versouvaton.blogspot.fr

... sont dans le cadre de la normalisation du bilan de la Réserve fédérale en mode pilote automatique.

La semaine dernière, on a beaucoup parlé de la possibilité que la Réserve fédérale révise son plan de « normalisation » des avoirs inscrits à son bilan. Lors de la conférence de presse qui a suivi la conférence de presse du FOMC, M. Powell a notamment déclaré : « Je pense que la diminution du bilan s’est faite en douceur et a atteint son objectif et je ne nous vois pas modifier cette politique » … et puis « Le volume de la diminution que nous avons connu jusqu’ici est assez faible et si l’on inverse les modèles des assouplissements quantitatifs, on obtient un ajustement assez modeste de la croissance économique, et des résultats réels ».

Le problème, c’est que les changements dans le bilan de la Fed par rapport aux variations des prix des actifs sont clairement corrélés. Powell se trompe involontairement ou alors, plus probablement, il fait sciemment éclater une bulle d’actifs qui a été en grande partie créée par la Réserve fédérale elle-même.

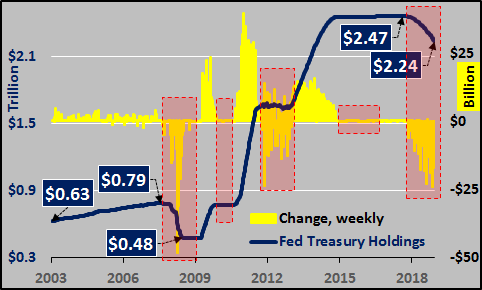

Les bons du Trésor détenus par la Fed

Pour établir cela, le graphique ci-dessous montre le total des avoirs de la Réserve fédérale américaine (ligne bleue) et les variations hebdomadaires (colonnes jaunes) de 2003 à aujourd’hui. La période d’août 2007 à janvier 2009 est digne d’être mentionnée, car il s’agit de la seule période au cours de laquelle une baisse des fonds en bonds du Trésor a été comparable à celle que nous connaissons actuellement. Les zones mises en évidence par la suite montrent les périodes où les avoirs en bons du Trésor n’ont pas augmenté ou, plus récemment, celles où ils ont purement et simplement baissé. La période la plus récente ne représente qu’une réduction de 230 milliards de dollars sur une « normalisation » totale proposée de 1 000 milliards de dollars en bons du Trésor.

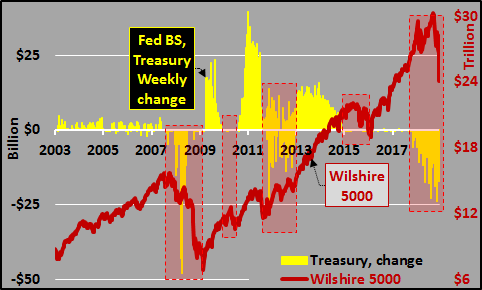

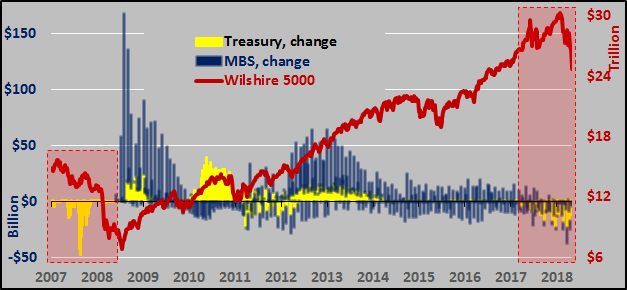

Peut-être que la raison pour laquelle les actions ont chuté lorsque Powell a suggéré que le plan de la Fed pour normaliser son bilan était sur « auto-pilote », peut être vue dans le graphique ci-dessous. La ligne rouge est le Wilshire 5000 (représentant toutes les actions américaines cotées en bourse) et les colonnes jaunes représentent la variation hebdomadaire des avoirs du Trésor de la Réserve fédérale. À cinq reprises (souligné à nouveau) depuis 2007 alors que la Fed a cessé d’acheter ou à même vendu des bons du Trésor, le Wilshire a fait des convulsions ou s’est effondré.

Bien sûr, la période 2016-2017 de gains sur le Wilshire 500 par rapport à l’absence de gains dans les bons du Trésor peut peut-être s’expliquer par des augmentations « vertigineuses » des dépenses de déficit, des réductions d’impôts imminentes et des bénéfices/rachats records des entreprises pendant la fin du ZIRP ?

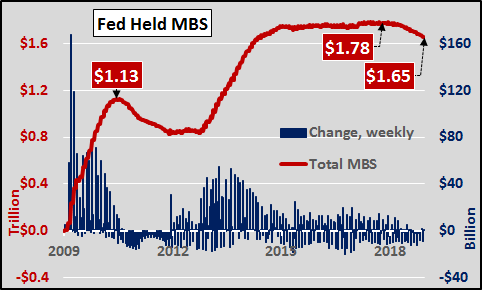

Titres adossés à des créances hypothécaires détenues par la Fed

Pour compléter le tableau, la croissance de la Réserve fédérale détenait des titres adossés à des créances hypothécaires (MBS). La ligne rouge est la ligne totale et les lignes bleues, le changement hebdomadaire, depuis 2009.

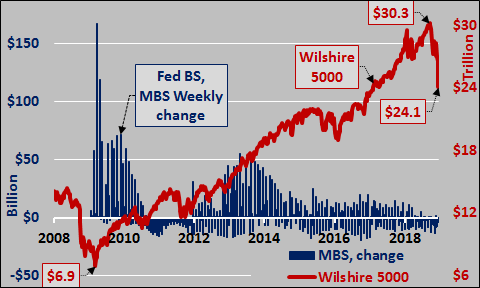

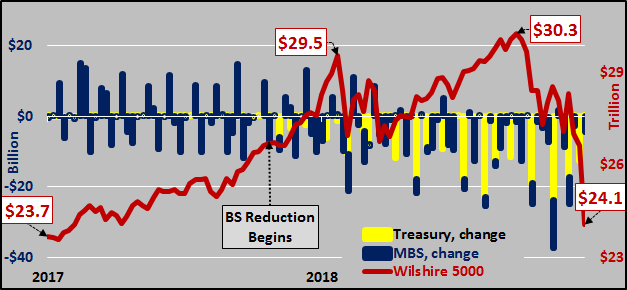

À titre de comparaison, l’impact relativement plus bénin ( ?) de l’évolution des marchés des MBS sur le Wilshire 5000.

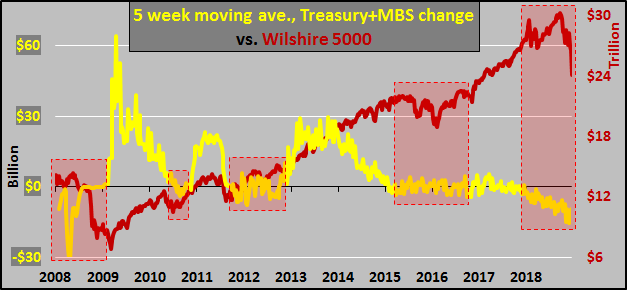

Et si l’on additionne la variation hebdomadaire des bons du Trésor et des titres adossés à des créances hypothécaires de la Réserve fédérale par rapport à ceux de Wilshire 5000… et si l’on en déduit que ce n’est que le début d’un processus qui continuera jusqu’à ce que le marché s’effondre ou que la Fed ait terminé sa « normalisation » en 2021, la ruée vers les sorties pourrait être plus facilement comprise.

Enfin, nous rétrécissons à partir de 2017 jusqu’à aujourd’hui (plus un appel du lancement de la réduction du bilan de la Fed). Alors que la Fed accélère ses réductions de bilan, le marché est devenu de plus en plus instable avant même le début de la chute la plus récente.

Et alors ?

La Fed annonce qu’elle a lâché moins de 400 milliards de dollars sur un total de 2 000 milliards de dollars de « normalisation ». Compte tenu des impacts de marché importants lors des réductions relativement mineures du bilan en 2007 et à nouveau à l’heure actuelle, il y a tout lieu de croire qu’une baisse de plus de 50 % des prix des actifs est imminente en l’absence d’un « retournement de tendance » de la part de la Fed. Bien sûr, ce « demi-tour » serait (sera) un aveu que le processus d’hyper-monétisation qui a commencé en 2009 était et est toujours un aller simple.

Crédit supplémentaire : Le graphique ci-dessous montre l’évolution des avoirs de la Réserve fédérale en bons du Trésor plus les titres adossés à des créances hypothécaires (moyenne mobile sur cinq semaines) par rapport au Wilshire 5000. Tirez en vos propres conclusions concernant la corrélation et/ou la causalité.

Chris Hamilton

Aucun commentaire:

Enregistrer un commentaire