Traduit par le blog http://versouvaton.blogspot.fr

Je vais suggérer que le coronavirus est plutôt une fenêtre ou un marqueur qui sépare ce qui sera considéré comme la fin d’une ère et le début d’une autre. Le coronavirus est grave, global, et semble causer la mort et des perturbations importantes. Il est probable que la pandémie mondiale durera de 9 à 18 mois, avec un potentiel d’infection élevé et des pertes de vies importantes. Mais après la pandémie, il est plus probable que les choses reviennent à la « normale ». Le coronavirus en lui-même n’est pas le problème (pas plus que la grippe espagnole ne l’était en 1918/1919). Et c’est la discussion sur ce qui est « normal » au cours des sept dernières décennies par rapport à la décennie actuelle et aux décennies à venir que j’espère encourager.

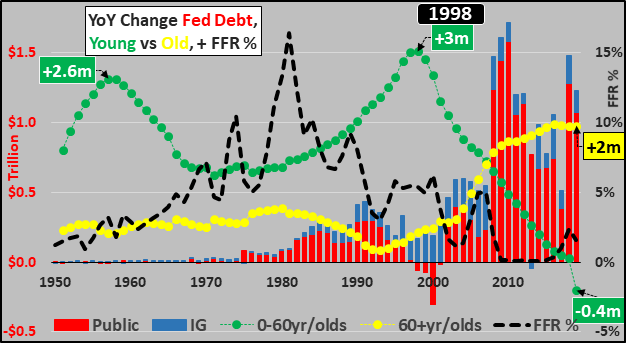

Pour commencer, le graphique ci-dessous montre l’évolution annuelle de la population américaine des moins de 60 ans (ligne verte) par rapport à l’évolution annuelle de la population américaine des plus de 60 ans (ligne jaune). Il montre également la répartition du déficit fédéral américain annuel entre la dette publique (colonnes rouges) et la dette intragouvernementale (IG… colonnes bleues représentant la sécurité sociale, etc.), et enfin le taux des fonds fédéraux (ligne noire). Simplement, comme la croissance de la population en âge de travailler s’est ralentie, on a d’abord eu recours à l’immigration légale et illégale à grande échelle pour maintenir la croissance économique et financière. Cependant, depuis 2008, la croissance de la population en âge de travailler s’est rapidement ralentie et l’immigration s’est également ralentie… et à leur place sont venues les réductions des taux d’intérêt à zéro et la dette massive qui les accompagne (je montre la dette fédérale ci-dessous, mais les entreprises ont également fait appel à de la dette sous forme d’argent presque gratuit pour acheter leurs propres actions et payer des dividendes). 2019 a été la première année de l’histoire des États-Unis où la population en âge de travailler a diminué… et bien sûr, toute la croissance nette de la population américaine se fait désormais sur le segment des personnes âgées. Les personnes âgées qui, en moyenne, gagnent/dépensent deux fois moins que pendant leurs années de pointe, ont une forte aversion pour le crédit et préfèrent rembourser les hypothèques et les dettes existantes. Oh, et les naissances et l’immigration de 2020 sont encore plus faibles alors que la création de dette fédérale pourrait dépasser les niveaux de 2008/2009, car Trump pousse à de nouvelles réductions d’impôts, à des dépenses d’infrastructure, etc.

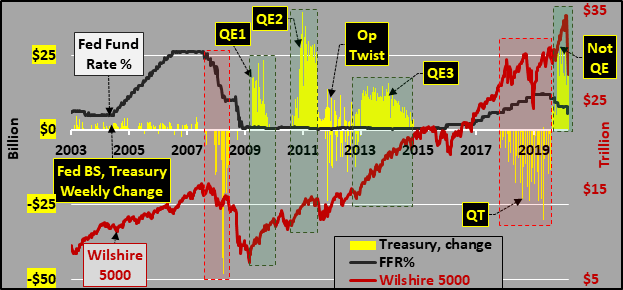

Les relations changent, mais de manière tangentielle, la variation hebdomadaire des avoirs de la Réserve fédérale en obligations du Trésor américain (colonnes jaunes), le taux des fonds fédéraux (ligne noire) et l’impact de ces achats sur le Wilshire 5000 (ligne rouge représentant toutes les actions américaines cotées en bourse). Regardez à nouveau le graphique ci-dessus sur le ralentissement rapide de la croissance des employés potentiels, des consommateurs potentiels, des acheteurs d’actions potentiels parmi les personnes en âge de travailler. Considérez les mouvements de ventes obligatoires avec la disparition des personnes âgées… et puis…

Examinez la logique et la relation du graphique ci-dessus pour l’« activisme » de la Fed ci-dessous et l’impact des achats/ventes de la Fed sur l’évaluation des actifs.

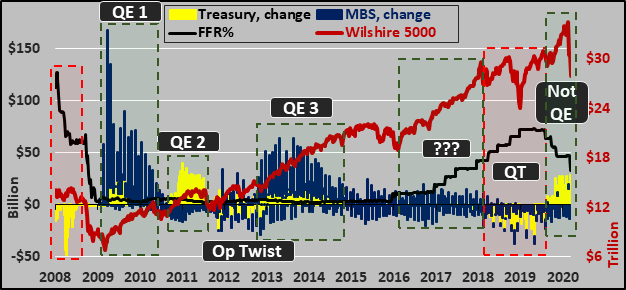

Élargissez pour montrer l’évolution hebdomadaire des titres adossés à des créances hypothécaires détenus par la Réserve fédérale (MBS…colonnes bleues), des bons du Trésor (colonnes jaunes), du taux des fonds fédéraux et à nouveau du Wilshire 5000 (ligne rouge).

Là encore, il faut considérer la motivation de la Fed et la relation entre les achats de la Fed et le prix des actifs. Les actifs montent en flèche pendant les périodes d’achat et sont soit très volatils, soit en chute libre pendant les périodes de vente des actifs de la Réserve fédérale.

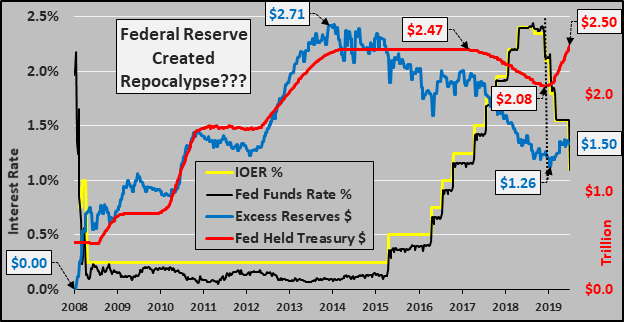

L’expérience de la Fed visant à contrôler les taux d’intérêt par le biais des intérêts payés sur les réserves excédentaires (IOER) mérite peut-être aussi d’être discutée. Pour rappel, avant 2008, les banques détenaient collectivement quelques milliards de réserves excédentaires, mais dans le cadre de la Grande Crise Financière de 2009, la Fed les a bourrées de réserves excédentaires. Les réserves excédentaires ont atteint un sommet juste avant la fin de l’assouplissement quantitatif et ont commencé à diminuer rapidement les années précédant toute réduction des bilans par la Fed.

Cependant, pendant cette période intermédiaire, alors que la Fed augmentait le taux des fonds fédéraux, elle a également augmenté les intérêts payés aux plus grandes banques sur ces milliers de milliards de réserves excédentaires. Malgré la hausse rapide des rendements sans risque, parrainés par la Fed, pour n’avoir pas prêté d’argent, les réserves excédentaires ont chuté. Ce qui est si fascinant, c’est que lorsque la Fed s’est sentie obligée de commencer à réduire le taux des fonds fédéraux (et celui de l’OER), réduisant ainsi les rendements de ces réserves excédentaires… la Fed a également relancé un QE (ou « Non-QE ») et, comme par magie, les réserves excédentaires des banques ont cessé de diminuer et ont commencé à augmenter ! Une augmentation de plus de 400 milliards de dollars des bons du Trésor détenus par la Fed a coïncidé avec une augmentation de près de 250 milliards de dollars des réserves excédentaires ?!?

Cependant, malgré les 1 500 milliards de dollars de réserves excédentaires, les banques (et d’autres) sursouscrivent les ventes aux enchères sur le marché REPO de la Fed à des niveaux records en période de crise de liquidité (comme le vieux conte des marins coincés dans le Pot au noir ; « de l’eau, de l’eau partout, mais pas une goutte à boire »)… peut-être cela mérite-t-il d’être discuté ?

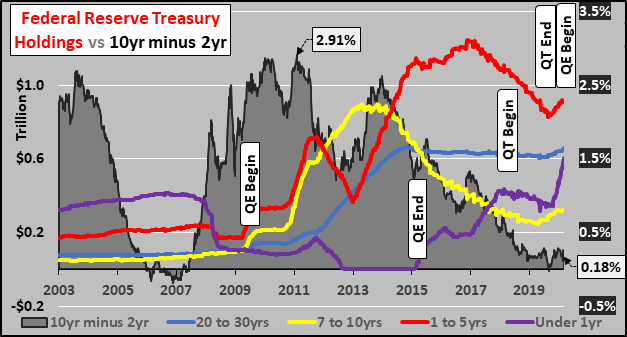

Ensuite, examinez les avoirs de la Fed en bons du Trésor américain par durée et l’impact qui en résulte sur l’écart entre le taux des bons du Trésor à 10 ans et celui à 2 ans. Avant la Grande Crise Financière, la Fed menait sa politique comme un banquier, d’une manière plutôt ennuyeuse. Cependant, depuis, la Fed fait un dumping spasmodique par moments tout en déversant à d’autres pour tenter de contrôler le Frankenstein qu’ils ont créé.

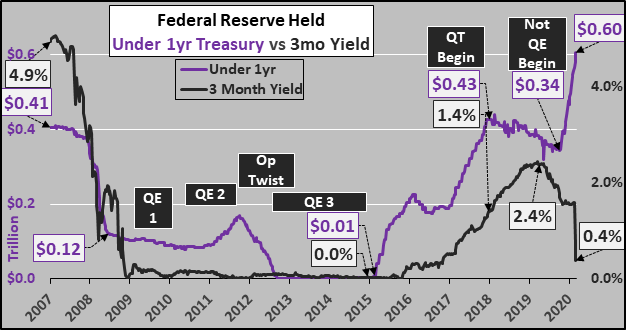

Et l’accent est mis sur les avoirs de la Fed en bons du Trésor américain à court terme par rapport au rendement des bons du Trésor à 3 mois. Regardez l’action à l’extrême droite de l’image… et peut-être que cette discussion en vaut la peine ? La Fed achète actuellement des bons du Trésor de toutes maturités, mais plus que tout, elle aspire les bons à un rythme sans précédent ! Il semble que la Fed échange agressivement des liquidités contre des bons dans le but de « liquéfier » le crédit et de pousser simultanément les rendements sur le court terme vers le bas pour éviter une inversion significative ?!? Mais pourquoi retirer les actifs les plus liquides plutôt que les moins liquides, comme ils l’ont fait précédemment ?

Croissance annuelle mondiale de la population en âge de travailler

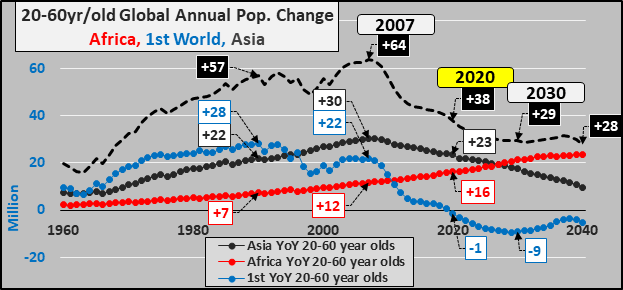

Mais maintenant, élargissez votre vision et placez tout cela dans un cadre mondial. Si nous examinons la croissance annuelle de la population mondiale en âge de travailler (ligne noire pointillée ci-dessous) répartie entre le 1er monde (ligne bleue), l’Asie (à l’exclusion de l’Asie de l’Est) et l’Afrique (ligne rouge)… le tableau de ce qui se passe aux États-Unis est un peu plus logique. La population en âge de travailler du premier monde commence un déclin séculaire à partir de 2020. Pour les curieux, le premier monde ci-dessous comprend collectivement tout l’hémisphère occidental, l’Europe, l’Océanie, la Russie et l’Europe de l’Est, plus l’Asie de l’Est (Chine, Japon, Corée du Sud et du Nord). Le premier monde consomme 75% de toutes les marchandises, a plus de 80% des revenus, et consomme encore plus des exportations mondiales… c’est la population qui prend plus de 90% du crédit. Quant à l’Afrique et à l’Asie (à l’exclusion de l’Asie de l’Est), elles dépendent totalement de la croissance du premier monde pour exporter leur main-d’œuvre bon marché, leurs produits de base bon marché et leurs produits finis. Sans la croissance de la base de consommation du premier monde, ces nations du deuxième et du troisième monde n’ont pas une rame dans l’eau. Ainsi les estimations de croissance démographique ci-dessous incluent les taux actuels d’immigration du 2ème/3ème monde vers le 1er monde… comme les frontières sont verrouillées pour des raisons politiques ou de pandémie, les déclins du 1er monde seront probablement beaucoup plus importants.

Et tout cela avant l’inclusion d’une probable pandémie [On est le 8 mars, NdT]. Aujourd’hui, les perturbations et les bouleversements s’ajoutent probablement au dépeuplement du premier monde en âge de travailler.

Toutes les données sur la population proviennent du rapport des Nations unies intitulé « Perspectives de la population mondiale, 2019 ».

Chris Hamilton

Aucun commentaire:

Enregistrer un commentaire