Traduit par le blog http://versouvaton.blogspot.fr

Y a-t-il une raison de s’inquiéter ?

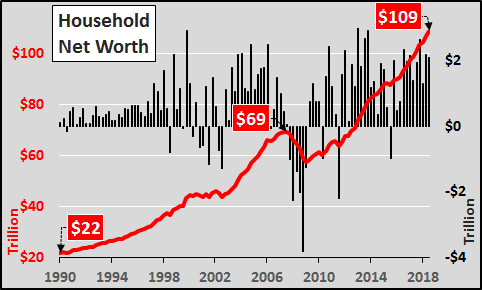

L’Amérique est aussi riche que Midas, du moins sur le papier, selon la dernière publication statistique Z1 de la Réserve fédérale. Le graphique ci-dessous montre la valeur nette totale de tous les ménages américains (ligne rouge) et la variation d’une année sur l’autre sur une base trimestrielle (colonnes noires). ($109 000 milliards en 2018).

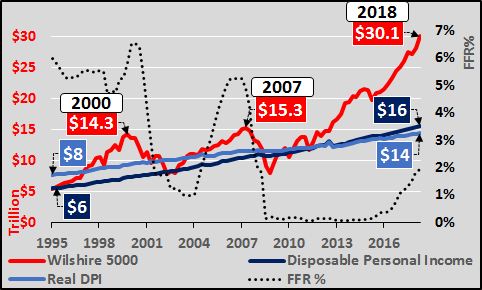

Mais que se passe-t-il lorsque la valeur des actifs augmente bien au-delà du revenu ? Généralement, des bulles se forment… puis éclatent. C’est dans cet esprit que je présente le graphique ci-dessous, le Wilshire 5000 (ligne rouge représentant toutes les actions américaines cotées en bourse) ; le revenu personnel disponible (ligne bleu foncé); le revenu personnel réel disponible (ligne bleu clair) et le taux des fonds fédéraux (ligne noire en pointillés). Au cours de chaque bulle, les actifs se sont appréciés beaucoup plus rapidement que les revenus pour soutenir la hausse des prix de ces actifs. La baisse des taux d’intérêt et l’augmentation de l’effet de levier ont été utilisées pour inciter les gens à s’endetter davantage … à payer donc plus tard. Toutes les données se rapportent au troisième trimestre, mais ne tiennent pas compte de la volatilité observée jusqu’à présent au quatrième trimestre.

Et quel rôle la baisse des taux d’intérêt a-t-elle joué dans la hausse des valorisations d’actifs ? (et l’incitation à un effet de levier plus élevé). Un effet réel.

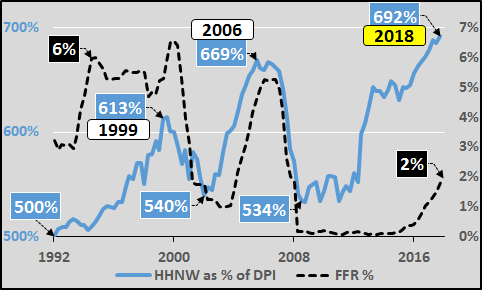

Le graphique ci-dessous montre la valeur nette des ménages (HHNW) en pourcentage du revenu personnel disponible par rapport au taux des fonds fédéraux … et ce n’est pas beau à voir. L’évaluation des actifs n’a jamais été aussi élevée par rapport au revenu disponible (ce qui reste à tous les Américains après paiement des impôts).

Mais les données HHNW ne vont que jusqu’au second trimestre 2018 … et je m’attends toujours à voir une autre hausse sur le troisième … mais après cela, les dés sont jetés, et les évaluations des actifs seront probablement beaucoup plus faibles, à partir du quatrième et au-delà.

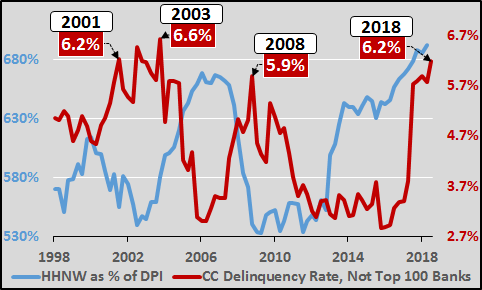

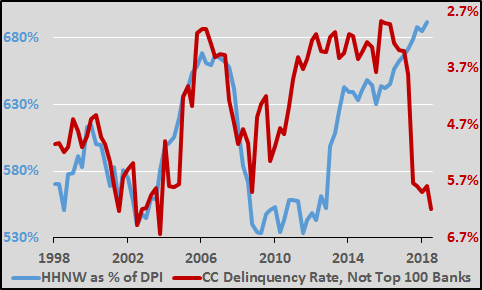

Comment aurions-nous pu le deviner ? Les impayés (graphique ci-dessous ligne rouge) de cartes de crédit parmi les 100 plus grandes banques américaines par rapport à la valeur nette des ménages en pour cent du revenu disponible (ligne bleue). Essentiellement, quand ça monte, c’est alors la fête et beaucoup de gens (y compris les plus marginaux) se sentent riches. Mais à un moment donné, les prix plus élevés des actifs poussent les loyers à la hausse, etc. etc. et les consommateurs marginaux à faire défaut sur leurs crédits. Puis les impayés commencent. Les consommateurs et les banques se retrouvent tous les deux en difficultés et ont besoin de couper dans leur dépenses. Il s’ensuit généralement un cercle vicieux.

Enfin, j’ai inversé les retards de paiement sur les cartes de crédit parmi les 100 premières banques par rapport au HHNW en pour cent des revenus (graphique ci-dessous). Cela semble révélateur. Les 4 600 autres banques américaines qui ne reçoivent pas d’intérêt sur les réserves excédentaires, qui ne sont pas trop grandes pour faire faillite, sont trop faibles pour se faire de l’argent et se maintenir au niveau des grandes banques. Aujourd’hui, nous constatons que le consommateur américain marginal fait un mauvais usage des cartes de crédit subprime et que le proverbial « canari dans la mine de charbon » est mort. Un repli typique verrait la valeur nette totale des ménages diminuer d’environ 25 % jusqu’à ce que les revenus soient à nouveau plus en ligne et nous avons déjà vu un recul de 10 % dans les actions américaines. Mais, à mon avis, cette prochaine épreuve ne sera pas typique et a plutôt un grand potentiel d’être assez « atypiquement » sévère.

Peut-être que la tourmente actuelle sur les marchés, l’augmentation massive des dépenses fédérales couplée à la réduction de l’impôt des sociétés… peut-être qu’il y a quelque chose derrière tout cela, plus en tout cas que ne permet de le penser la narrative sur la « guerre commerciale » ? Il pourrait s’agir de l’augmentation massive du nombre d’inactifs à venir, de la croissance minimale de l’emploi ou de la prochaine vague de problèmes de logement en cours. Ou peut-être que c’est un peu plus grand que ça, quelque chose comme la croissance de la consommation mondiale d’énergie qui s’effondre dont j’ai déjà évoqué les détails et les causes.

Chris Hamilton

Aucun commentaire:

Enregistrer un commentaire