Traduit par le blog http://versouvaton.blogspot.fr

Voici les scénarios de l’effondrement

L’année 2019 a démarré plus sereinement après une fin d’année très volatile sur les marchés. L’accent a été mis sur l’accord commercial entre la Chine et les États-Unis et sur les propos des banquiers centraux, en particulier ceux de Jerome Powell. Cependant, tout cela n’est qu’une distraction, un spectacle parallèle. La volatilité des marchés n’était que le premier signe d’une crise économique mondiale imminente, comme nous l’avions annoncé en décembre 2017.

Comme le montrent les chiffres récents du PMI à travers le monde, une récession mondiale a commencé et le monde n’y est absolument pas préparé. Les déséquilibres mondiaux qui se creusent depuis des années ne peuvent conduire qu’à une crise mondiale. Cependant, il y a différentes voies que la crise pourrait emprunter.

Nous présentons ici trois scénarios que l’économie mondiale est susceptible de suivre, lorsque le ralentissement mondial se transformera en quelque chose de beaucoup plus sinistre.

Commençons par le scénario le plus probable : une dépression mondiale.

Scénario I : Dépression mondiale

Dans une dépression, tout ce qui a été poussé par l’expansion économique s’inverse. Les marchés d’actifs connaissent une forte contraction (plus de 50 %), le crédit se restreint, les entreprises et les ménages se désendettent fortement et les flux commerciaux mondiaux stagnent (pour plus de détails, voir Q-review 2/2018). Le PIB chute de façon spectaculaire, entre 10 et 25%. Le chômage monte en flèche. Les moyens habituels de relance des banques centrales et des gouvernements sont épuisés sans amélioration notable de l’environnement économique.L’implosion de la bulle actuelle des actifs déclenchera une décompression implacable de l’endettement et du risque dans le système financier mondial. Étant donné que les grandes banques centrales sont toujours en mode « tout compris », avec des taux fixés à des niveaux historiquement bas ou proches de ces niveaux, et que les bilans sont gonflés à des niveaux extrêmes, leur capacité de réaction sera très limitée. Les gouvernements sont également très endettés et, alors que les taux d’intérêt augmentent, certains États souverains risquent de faire défaut, ce qui aggravera la crise bancaire mondiale, qui sera probablement déjà bien avancée. Conjugués à la zombification du secteur commercial mondial et à un atterrissage brutal en Chine, ces facteurs entraîneront l’économie mondiale dans une dépression. Cependant, une possibilité de quelque chose d’encore plus inquiétant se cache à l’arrière-plan.

Scénario II : Crise systémique

Une crise systémique signifierait que le système financier mondial s’effondre en raison d’un déficit existentiel de confiance entre les contreparties au sein du système. Avant 2008, un effondrement systémique était surtout un concept théorique. Toutefois, à la mi-octobre 2008, les dirigeants mondiaux ont dû faire face à la possibilité que les banques n’ouvrent pas le lundi suivant. Les marchés interbancaires avaient gelé, car personne ne connaissait le montant des pertes subies par les banques dans leurs livres. Le système financier mondial était paralysé. Les politiciens et les banquiers centraux ont sauvé la mise en garantissant les dépôts bancaires et en fournissant des capitaux et des garanties extraordinaires pour maintenir la position et le crédit des institutions financières importantes.Aujourd’hui, le problème est que nombre de ces mesures sont déjà actives et que lorsque la prochaine crise frappera, la solvabilité des gouvernements et des banques centrales sera également remise en question. Cela crée une situation périlleuse car, par exemple, les parts des banques d’importance systémique mondiale, les G-SIBs, voient leur cours en baisse depuis le début de l’année dernière, moment où le programme de normalisation des bilans (QT) de la Fed a pris son envol. Ce n’est pas une coïncidence et cela implique que des problèmes se profilent, une fois de plus, dans le secteur bancaire.

Étant donné qu’un effondrement de la valeur des actifs affecterait les garanties des banques et que la dépression mondiale entraînerait une augmentation massive des pertes sur prêts, le secteur bancaire déjà affaibli pourrait, encore une fois, faire face à son effondrement. Cependant, cette fois-ci, il n’y a pas grand-chose que les autorités puissent faire pour endiguer la panique. Ces facteurs font de l’effondrement systémique un scénario inquiétant.

L’effondrement systémique signifierait l’arrêt de toute action bancaire, distribution d’argent, prêts, swaps, services bancaires, etc. Les cartes de crédit cesseraient de fonctionner, les guichets automatiques ne donneraient pas d’argent et les prêts ne pourraient pas être accordés ou renouvelés. Après l’effondrement probable du commerce mondial, l’économie mondiale s’effondrerait également. Cela signifierait que le PIB mondial connaîtrait une chute déchirante de 20 à 40 %. Les sociétés modernes cesseraient d’exister sous leur forme actuelle.

Scénario III : Le conte de fées

Tout cela pourrait-il être évité d’une façon ou d’une autre ? Nous y réfléchissons depuis deux ans maintenant, et notre réponse est non. L’effet de levier dans le système entraîne habituellement un krach à un moment donné, et les bulles d’actifs se dégonflent très rarement de manière contrôlée. Toutefois, les banques centrales peuvent probablement encore reporter l’inévitable, si elles peuvent relancer les programmes d’assouplissement quantitatif ou trouver un autre moyen d’injecter la liquidité artificielle des banques centrales sur les marchés financiers.Pour adoucir le choc éventuel, et à titre de mesure extrêmement désespérée, les banques centrales pourraient, du moins en théorie, s’engager dans un « QE au carré ». Les grandes banques centrales y achèteraient une grande partie des actifs mondiaux à risque, estimés à 400 000 milliard de dollars. Cela signifierait que le bilan des principales banques centrales devrait au moins quintupler par rapport au niveau actuel qui est environ de 20 000 milliards de dollars. Pour couvrir les pertes paralysantes que ces achats risquent d’infliger à leurs bilans collectifs, elles devraient utiliser leur capacité d’impression monétaire pour les recouvrir de papier.

Les banques centrales tirent des revenus de seigneuriage de tout l’argent qu’elles créent. Il s’agit de la différence entre la valeur nominale et les coûts de production de la monnaie. Comme les coûts de production des entrées numériques sont très proches de zéro, les recettes de seigneuriage que les banques centrales reçoivent chaque entrée sont proches de 1 pour 1. Néanmoins, cela signifierait qu’elles devraient créer de l’argent frais de l’ordre de plusieurs dizaines de milliers de milliards de dollars américains. En comparaison, en 2017, le PIB nominal mondial était d’environ 75 000 milliards de dollars.

Pour distribuer ces sommes inimaginables d’argent frais, les banques centrales devraient les remettre directement aux consommateurs et aux gouvernements. Même dans des circonstances normales, il est peu probable que le système de production de l’économie soit en mesure de répondre à une augmentation aussi massive de la demande (créée artificiellement), et cette fois-ci cette crise aurait en plus préalablement provoqué des vagues massives de faillites d’entreprises minées par une dépression mondiale. Une hyperinflation s’ensuivrait probablement.

Il y a aussi l’alternative selon laquelle les banques centrales feraient complètement volte-face et continueraient d’endiguer les pertes du marché. Ce serait la « voie du Japon », où la BoJ détient déjà plus de 40% des obligations souveraines. Cela signifierait à terme la nationalisation effective des marchés de capitaux qui ne continueraient à fonctionner que de nom.

Nous n’avons aucune expérience historique de ce que l’expropriation des marchés financiers modernes pourrait causer. Toutefois, il est peu probable qu’il y ait quoi que ce soit de bon à en retirer, car les marchés des capitaux existent depuis plusieurs siècles et ils sont extrêmement importants pour l’allocation efficace du capital financier. Si les banques centrales devaient jouer un rôle actif permanent sur les marchés des capitaux, cela conduirait à la socialisation officielle des marchés financiers. Cela serait susceptible d’apporter les mêmes horreurs que le socialisme réel sous la forme d’incitations perdues (rupture de la relation risque-récompense) et de valeurs d’actifs gonflées. Il est peu probable que les banquiers centraux mondiaux soient disposés à le faire, ou qu’ils y soient autorisés.

La fin de la partie approche

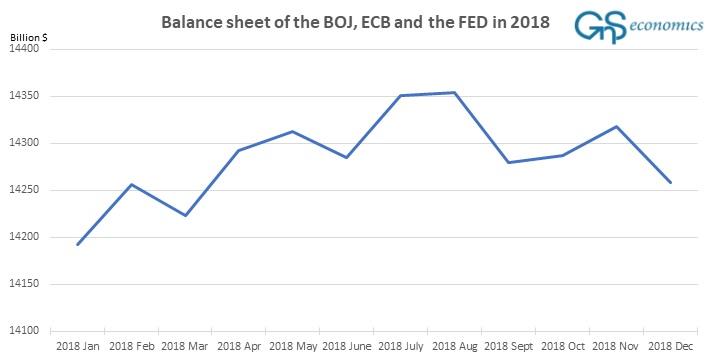

Le bilan mondial des banques centrales s’est retourné en août 2018 (cf. graphique 1). C’est le début du resserrement quantitatif mondial et donc la fin de l’expérience de la politique monétaire la plus imprudente de l’histoire.

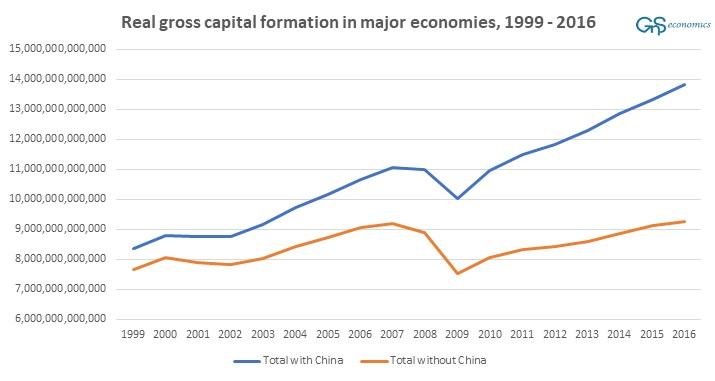

Si l’on ajoute à cela le ralentissement de la Chine, moteur de l’économie mondiale depuis 2008 (voir la graphique 2), nous sommes finalement entrés dans la phase finale de l’actuel cycle économique. Les mesures désespérées prises par les banquiers centraux et la Chine après la crise financière ont poussé la dette mondiale et l’alchimie financière à des sommets jamais vus. Le système financier mondial est devenu truffé d’effets de levier, d’aléas moraux et d’échecs réglementaires à un point tel qu’une « purge » est devenue impossible à éviter. C’est la fin.

Heureusement, même les dépressions et les crises systémiques ont tendance à s’arrêter et la situation à se redresser. Cela est dû à la résilience. Même face à un choc économique cataclysmique, les entreprises et les gens essaient d’aller de l’avant et de reconstruire leur vie. Les sociétés ne sombrent pas dans l’anarchie et le chaos, même si le système s’effondre.

Néanmoins, toutes les entreprises, tous les ménages et tous les gouvernements devraient commencer à élaborer des plans d’urgence. Quelque chose de « biblique » approche.

Tuomas Malinen

Note du traducteur

Cet article peut se lire de 2 manières, littérale de la part d'un libéral jouant sur la peur du grand méchant socialisme mais aussi avec les analyses de Brandon Smith sur le jeu de centralisation des élites. « Cela conduirait à la socialisation officielle des marchés financiers » peut être le souhait ultime des socialistes fabiens qui pilotent l'opération dans l'ombre.

Aucun commentaire:

Enregistrer un commentaire