Article original de Chris Hamilton, publié le 19 février 2021 sur le site Econimica

Traduit par le blog http://versouvaton.blogspot.fr

avec de multiples variables (ou des sujets brûlants pour votre prochaine soirée-cocktail)

Certains veulent faire croire que l’économie est un sujet compliqué. Ce n’est pas le cas si on se base sur certains graphiques décrivant l’économie américaine… à travers la démographie.

Tout d’abord, la population américaine âgée de 15 à 54 ans (ligne bleue) et les personnes employées parmi cette population (ligne verte). Vous pouvez noter la fin de la croissance démographique parmi ces personnes en 2007 et non seulement la fin mais aussi une baisse significative de l’emploi parmi elles depuis 2007. Il s’agit du segment de la population qui contracte la plupart des crédits (créant de nouveaux dollars en s’endettant… par opposition aux personnes âgées qui détruisent des dollars en désendettant/remboursant leurs prêts), achète la plupart des maisons, dépense le plus, gagne le plus. L’absence de croissance parmi eux est primordiale pour comprendre ce qui s’est passé en 2008, lorsque les acheteurs potentiels de nouvelles maisons ont cessé d’exister et que les banques ont accordé des crédits à n’importe qui pour que la fête continue… 2008 (et ce qui s’est passé depuis) a été une crise démographique entièrement prévisible.

Comme ci-dessus, mais avec en plus, la Réserve fédérale qui a fixé le taux des fonds fédéraux en % (ligne pointillée noire) et sa relation avec la dette fédérale négociable (zone ombrée rouge). Lorsque la croissance de la population en âge de travailler a cessé, la Réserve fédérale a mis en place le ZIRP (argent gratuit pour les grandes banques) et de même l’argent gratuit pour le Congrès. L’explosion de la dette depuis est entièrement due à l’encouragement de la Réserve fédérale via sa politique de taux d’intérêt.

Même chose que ci-dessus mais en incluant le bilan de la Réserve fédérale (alias QE, ligne jaune) et le Wilshire 5000 (représentant toutes les actions américaines cotées en bourse, ligne bleu clair). Depuis la fin de la croissance de la population en âge de travailler et de l’emploi, de l’argent pratiquement gratuit a été transmis aux institutions / individus américains les plus importants et les mieux connectés. Cela, parallèlement à l’achat par la Réserve fédérale de bons du Trésor (pour abaisser artificiellement le coût des emprunts du gouvernement fédéral et stimuler l’offre de dollars en quête des actifs restants) et de titres adossés à des créances hypothécaires (pour abaisser artificiellement les taux hypothécaires) a entraîné une explosion des actifs. Cette explosion a récompensé les détenteurs d’actifs en leur offrant de vastes richesses et a puni les jeunes adultes, les pauvres, les personnes à revenus fixes. Ces derniers ne bénéficient pas de l’effet de richesse des actifs mais subissent plutôt la hausse rapide du coût de la vie due à l’appréciation des actifs. Lorsque la Réserve fédérale ne cesse de suggérer qu’elle n’est pas responsable de l’explosion des inégalités aux États-Unis… c’est un mensonge éhonté.

Comme ci-dessus, mais en se concentrant sur le ratio emploi/population des 15 à 54 ans (et non sur les chiffres idiots du chômage publiés par le BLS… en divisant simplement la population par les personnes employées en son sein, ligne blanche). La Réserve fédérale a deux mandats du Congrès… « promouvoir efficacement les objectifs d’emploi maximum, de stabilité des prix et de modération des taux d’intérêt à long terme ». Vous pouvez oublier la stabilité des prix (comme l’a fait la Fed, via un système d’actualisation de l’inflation) et vous concentrer sur le plein emploi. Comme vous le constaterez, les États-Unis ont atteint le « plein emploi » quatre fois depuis l’inclusion des femmes dans la population active… 1989, 2000, 2007, 2019… chaque fois avec un taux d’emploi d’environ 75% de la population disponible. Mais il faut noter la baisse des taux, qui a entraîné une augmentation de l’endettement, ce qui a fait monter en flèche les bulles d’actifs (jusqu’à leur éclatement) ; remarquez la montée en flèche des QE et de la politique de taux d’intérêt zéro… ce qui a entraîné la plus forte hausse de l’appréciation des actifs de l’histoire des États-Unis. Les détenteurs d’actifs sont devenus riches (parce qu’ils détenaient des actifs)… ceux qui n’avaient pas ou peu d’actifs sont devenus pauvres (parce qu’ils ne détenaient pas d’actifs). Des choses simples.

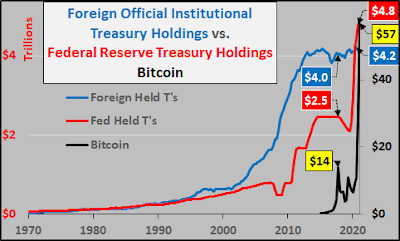

Ci-dessous, à nouveau, la population de 15 à 54 ans qui grimpe avec le temps, plus la baisse du taux d’emploi parmi elle, le taux des fonds fédéraux toujours plus bas, et le ridicule Wilshire 5000 qui saute au plafond. Au cas où vous vous poseriez la question, cette explosion des actifs n’est pas un phénomène naturel par rapport à plus d’une décennie de croissance zéro de la population en âge de travailler et des sept millions d’employés en moins parmi eux. Non, cela ressemble à un effondrement monétaire en cours… mais avant les actifs doivent grimper verticalement (Wilshire, Bitcoin, etc.)… et là vous savez qu’il ne vous reste plus beaucoup de temps (bien qu’il nous reste probablement beaucoup plus de temps pour l’explosion verticale… avant ce qui va suivre). Les deuxième et troisième graphiques ci-dessous présentent le Bitcoin, en replaçant son ascension fulgurante dans son contexte démographique et dans celui de la frénésie d’achat de bons du Trésor par la Réserve fédérale (et de l’arrêt brutal des achats de bons du Trésor par les étrangers).

Alors que personne ne peut dire si l’immigration va revenir à des niveaux élevés, les taux de fertilité et de natalité battent des records de baisse… et si l’on se contente d’évaluer la population nourricière que constituent les 15-24 ans (voir le tableau ci-dessous sur la population / taux d’emploi parmi elle), vous devriez avoir une assez bonne idée des raisons pour lesquelles un retour à une population américaine en âge de travailler croissante n’est pas probable.

Enfin, voici comment cela se passe en ce qui concerne les besoins humains les plus fondamentaux… le logement ou l’abri… et je m’étendrai à la population de 15 à 64 ans et à l’emploi parmi eux, par rapport aux mises en chantier annuelles et au taux des fonds fédéraux (%). L’achat de MBS / QE par la Réserve fédérale a artificiellement poussé les taux hypothécaires à des niveaux historiquement bas pour induire une frénésie artificielle du logement dans un contexte de déclin des acheteurs potentiels et d’augmentation du nombre de vendeurs potentiels (les personnes âgées qui possèdent déjà une maison et vont la vendre à leur mort). Si je ne le savais pas, je penserais que la Fed déteste les jeunes adultes et qu’elle les piège pour qu’ils soient les détenteurs d’une terrible surabondance de logements très chers alors que les taux baissent invariablement… à nouveau.

Certains disent que ce sont les graines de la deuxième révolution américaine, car une classe de banquiers centraux non élus et non démocratiques enrichit une minuscule majorité aux dépens de la majorité… mais moi j’aime juste faire de beaux graphiques colorés.

Crédit supplémentaire – population de 15 à 74 ans / employés

Pour ceux qui sont curieux de savoir comment cela se présente sur le plus large échantillon possible de population/employés potentiels, voici les mêmes graphiques mais montrant la population des 15 à 74 ans et les employés parmi eux.

Le dernier graphique est assez important, car il met réellement en évidence la baisse de la participation active de la population vieillissante… ce qui suggère que le « plein emploi » sera nettement inférieur à celui de 2006 et 2019, à un coût bien plus élevé et nécessitera un QE bien plus important pour permettre tout cela.

Investissez en conséquence.

Chris Hamilton

Aucun commentaire:

Enregistrer un commentaire