Traduit par le blog http://versouvaton.blogspot.fr

L’histoire que je n’entends pas…

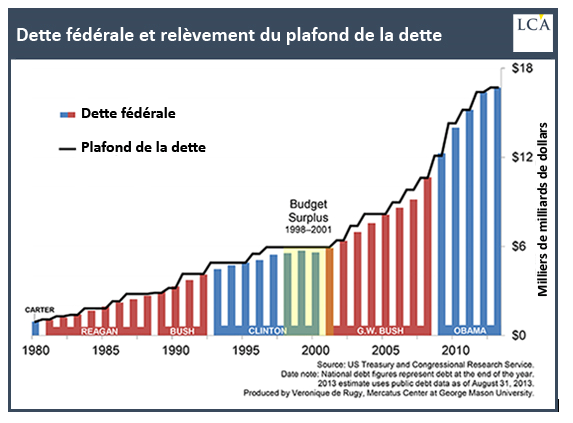

Le 31 juillet, accord sur le plafonnement de la dette – Le 31 juillet dernier, les Démocrates du Sénat ont adopté l’accord budgétaire du président Trump qui élimine le plafond de la dette jusqu’au 31 juillet 2021. Ceci après qu’une majorité de républicains de la Chambre des représentants de Trump ait voté contre l’accord budgétaire, mais que les Démocrates de la Chambre l’aient adopté à une écrasante majorité. Ainsi, le plafond de la dette a été supprimé. Depuis le 31 juillet, le Trésor a émis plus de 1000 milliards de dollars de nouvelle dette nette, mais ce n’est qu’un début. Trump a tweeté qu’il sera toujours temps de faire des coupes budgétaires « plus tard ».

Le 31 juillet, la Réserve fédérale commence une série de réductions des taux d’intérêt – Le 31 juillet, la Réserve fédérale commence à réduire les taux et a réduit les taux de 2,4% à 1,55%, soit une réduction de 35% sur le coût des prêts intra-bancaires au jour le jour, le fondement du crédit.

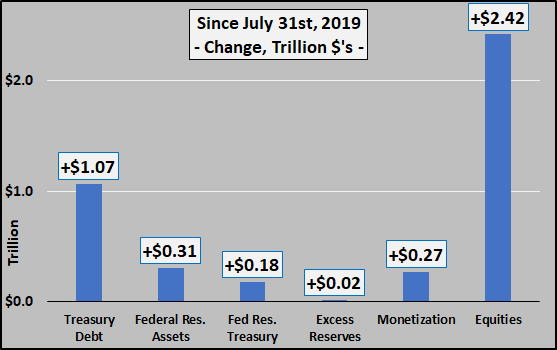

Le 21 août, la Réserve fédérale relance l’assouplissement quantitatif – En août, la Réserve fédérale a cessé le resserrement quantitatif (QT) et a relancé l’assouplissement quantitatif (QE). Le bilan de la Réserve fédérale a augmenté de plus de 300 milliards de dollars en peu de temps, avec une augmentation de 180 milliards de dollars des bons du Trésor détenus. La raison supposée du redémarrage de l’assouplissement quantitatif, l’insuffisance des réserves ou des liquidités excédentaires…

Les réserves excédentaires n’ont pas été relancées – Avec le nouvel assouplissement quantitatif, presque rien n’a été ajouté aux réserves excédentaires des banques… seulement un montant dérisoire de 16 milliards de dollars sur les 306 milliards de dollars de nouvelle monnaie numérique.

Monétisation directe – Cela représente 290 milliards de nouveaux dollars directement entre les mains des banques… et les banques font ce que font les banques, c’est-à-dire qu’elles multiplient ces dollars par 5 à 10 (ou plus) [Réserve fractionnaire, NdT], ce qui donne…

Explosion des actifs – En utilisant le Wilshire 5000 comme proxy (car il représente toutes les actions américaines cotées en bourse), les actions américaines ont augmenté de 2 400 milliards de dollars sur la période de 4 mois, car toutes les nouvelles liquidités numériques ont été transmises aux grandes banques pour les « actifs » qu’elles détenaient… soit environ 8,5 fois la quantité de nouvelles « non QE » et « non réserves excédentaires ».

À quoi cela ressemble-t-il ?

En termes de dollars, au cours des quatre derniers mois, la dette américaine a augmenté de plus de 1 000 milliards de dollars, la Réserve fédérale a augmenté ses actifs de plus de 300 milliards de dollars, la Réserve fédérale a augmenté ses bons du Trésor de 180 milliards de dollars, les réserves excédentaires n’ont augmenté que de 16 milliards de dollars, la monétisation directe de 270 milliards de dollars… ce qui a entraîné une augmentation de 2 400 milliards de dollars de la capitalisation pondérée du marché Wilshire 5000 (voir le graphique ci-dessous).

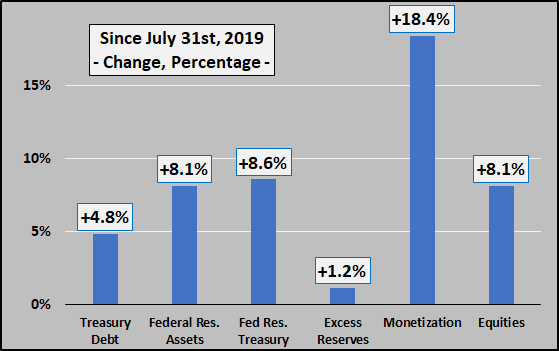

En termes de pourcentage, en quatre mois seulement, la dette totale des États-Unis a augmenté de 4,8 %, la Réserve fédérale a augmenté ses actifs de plus de 8 %, la Réserve fédérale a augmenté ses obligations du Trésor de 8,6 %, les réserves excédentaires de seulement 1,2 %, la monétisation directe de plus de 18 % et les actions de plus de 8 % (graphique ci-dessous). En plus de tout cela, le taux des fonds fédéraux a également été réduit de 35% même s’il n’apparaît pas sur ce graphique.

Résumé

Trump et les Démocrates ont accepté de dépenser sans limite. Trump et la Réserve fédérale ont accepté le QE4 et la transmission de la monnaie numérique vers l’économie (euh… les actifs financiers) par le biais de la monétisation directe. Trump a tweeté : « L’accord budgétaire est phénoménal pour nos grands militaires, nos vétérans, et les emplois, les emplois, les emplois ! Un accord de deux ans nous permet de passer les élections. Allez-y les Républicains, il y a toujours du temps pour COUPER [les dépenses]! ». Mais le véritable résultat a été d’enrichir massivement les quelques personnes qui possèdent la grande majorité de tous les actifs qui sont en hausse et de transmettre toute la dette aux travailleurs. Et une fois que vous commencez à injecter des faux dollars numériques directement sur les marchés, vous ne pouvez plus vous arrêter sans un effondrement massif des actifs. Trump, la Fed et les politiciens ont brisé le marché et maintenant ils le possèdent.Trump est vraiment un génie maléfique… Les Démocrates sont vraiment des idiots utiles… et la Fed est vraiment la meilleure banque centrale que l’argent puisse acheter. Ou bien la Fed est un génie maléfique, les Démocrates sont toujours des idiots, et Trump est le meilleur président que l’argent puisse acheter. Dans tous les cas, Trump, les Démocrates, les Républicains et les ultra-riches rient jusqu’à la porte de la banque. Et la grande majorité des Américains ont été vendus comme esclaves de la dette.

Pour en savoir plus…

- Mise en perspective de la monétisation – Ou « Quand ça devient sérieux, il faut mentir »

- Conclusions indéfendables – Pourquoi la sécurité sociale est bien pire que ce qui est annoncé

- Démographie, demande de crédit et création d’argent… Pourquoi la monétisation de la Réserve fédérale ne fait que s’échauffer

- Elon Musk a-t-il raison à propos de l’« effondrement de la population mondiale » ?

Post-scriptum – Contexte

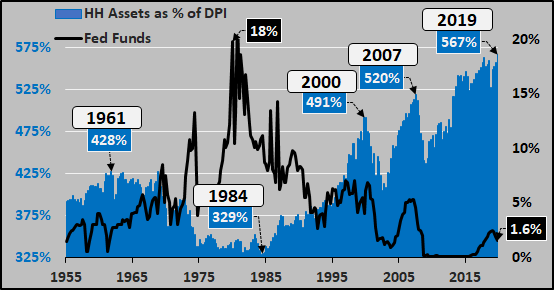

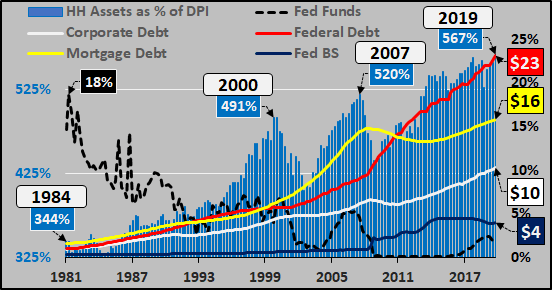

Et pour ceux qui sont restés, je vais essayer de replacer ce qui précède dans un contexte plus large. Le tableau ci-dessous explique en détail pourquoi il s’agit de la plus grande bulle d’actifs de l’histoire moderne. Le graphique montre la valeur marchande de tous les actifs des ménages (actions, obligations, immobilier, etc. ou DPI) en pourcentage du revenu personnel disponible (en d’autres termes, la valeur de tous les actifs détenus par les citoyens américains par rapport à leur revenu national total qui peut être investi ou épargné après paiement de tous les impôts). Comme le montre le graphique ci-dessous, plus les taux augmentent, plus la valeur des actifs diminue… et vice versa. Et jamais l’évaluation des actifs n’a été aussi éloignée des revenus sous-jacents pour soutenir ces évaluations qu’aujourd’hui.

Depuis 1981, les actifs des ménages en pourcentage du revenu personnel disponible par rapport au taux des fonds fédéraux, avec les principales sources d’endettement, sont détaillés ci-dessous. La répartition de la dette hypothécaire et l’augmentation de la dette fédérale depuis 2008 ne sont pas si difficiles à voir. En outre, le bilan de la Réserve fédérale est inclus, car ces actifs ne feront qu’augmenter à partir de maintenant.

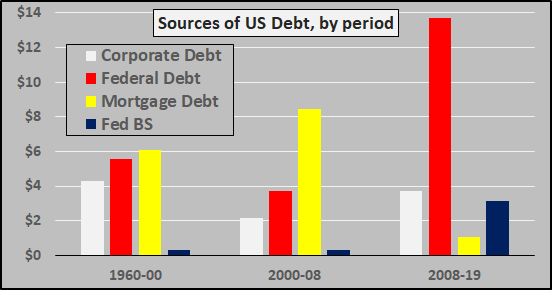

Ci-dessous, la création de dette par périodes, en comparant 1960 à 2000, 2000 à 2008 et 2008 à 2019. Croissance relativement stable de la dette des entreprises (passage des investissements aux rachats d’actions et aux dividendes en raison du ralentissement de la croissance organique de la demande), effondrement de la croissance de la dette hypothécaire et forte croissance de la dette fédérale. Et l’effondrement de la dette hypothécaire et la montée en flèche de la dette fédérale ne font que commencer, car…

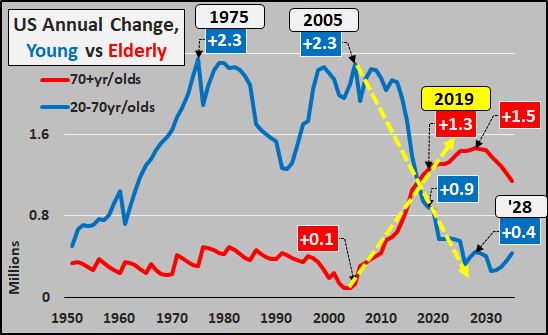

La dette hypothécaire n’augmentera pas de sitôt et toute la création de dette incombera au gouvernement fédéral. Le graphique ci-dessous montre l’évolution annuelle du nombre des jeunes (en âge de travailler) par rapport aux personnes âgées… une forte augmentation de la population âgée par rapport à un énorme ralentissement de la croissance de la population en âge de travailler. Pour rappel, dans notre système de réserves fractionnaires où la création d’argent réside dans les banques, les personnes âgées gagnent et dépensent en moyenne la moitié de ce que gagnent les personnes en âge de travailler et « détruisent de l’argent » par le biais du désendettement, tandis que les personnes en âge de travailler « créent de l’argent » en contractant de nouveaux emprunts (dette). L’équilibre de longue date entre la croissance des jeunes inflationnistes et la croissance écrasante des personnes âgées déflationnistes est, et continuera d’être, rompu… tout comme notre modèle économique de croissance perpétuelle.

La situation actuelle et future est celle de l’effondrement du crédit et de la création d’argent alors que la croissance du nombre de personnes âgées déflationnistes écrase la croissance inflationniste du nombre de personnes en âge de travailler… et dans cette situation tout à fait prévisible, le gouvernement fédéral, la Réserve fédérale et les ridicules politiciens servent les intérêts de quelques-uns aux dépens du plus grand nombre.

Chris Hamilton

Aucun commentaire:

Enregistrer un commentaire